周一,外围市场集体走弱,商品多数下挫,港股、美股双双走弱,有“恐慌指数”之称的VIX指数飙升。

美国国会周一重新开会,面临着庞大的日程和紧迫时间表。美国总统拜登领导的民主党希望在几周内通过大规模的国内项目,为政府提供资金,批准基础设施法案,并提高债务上限。几个重要的时间节点包括:9月27日对参议院批准的1万亿美元基础设施法案进行投票;10月1日,如果国会不采取行动,美国联邦政府的许多运营资金将告罄;10月晚些时候,美国可能会突破举债上限,导致美国出现历史性债务违约。

当地时间9月20日,俄罗斯总统普京签署总统令,将针对西方国家的反制裁措施延长至2022年12月31日。乌克兰危机爆发后,美国和欧盟对俄罗斯采取了多轮制裁措施。作为回应,普京2014年8月签署总统令对西方国家实施反制裁措施,主要包括限制进口农产品、原料及食品。俄罗斯方面已多次延长反制裁措施。

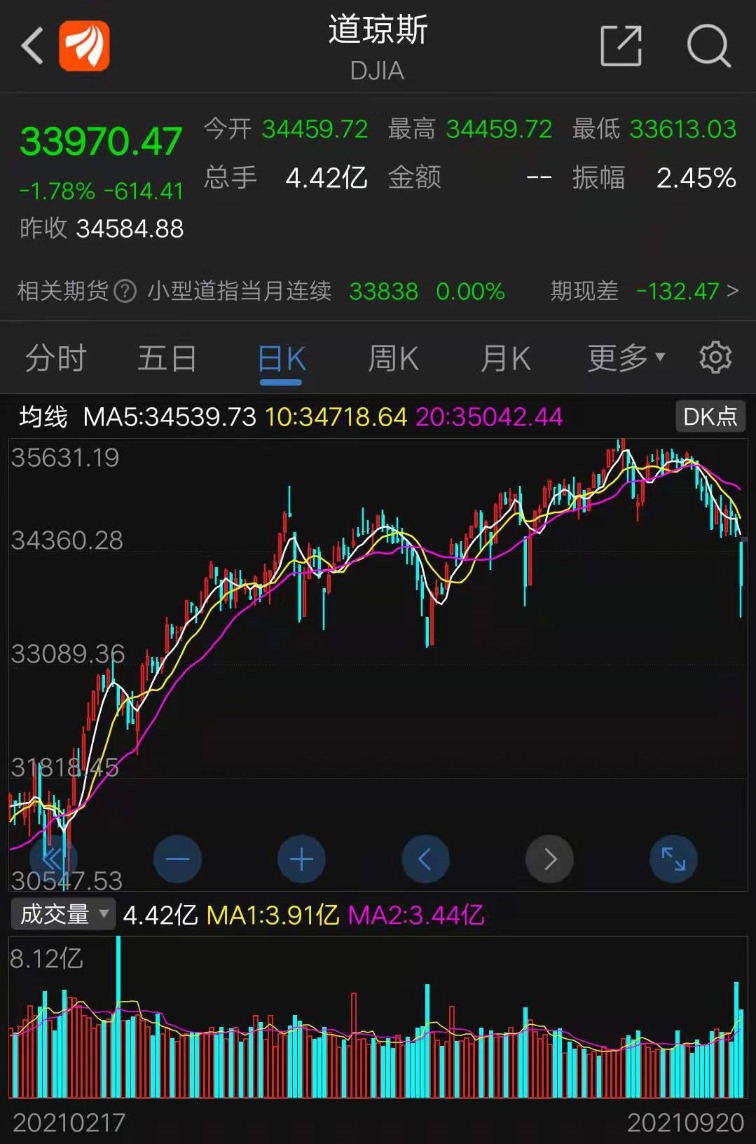

美股、港股大幅下跌

周一,美股低开低走,三大股指全线下跌。截至收盘,道指跌1.78%,报33970.47点;纳指跌2.19%,报14713.90点;标普500指数跌1.70%,报4357.73点。盘面上,除公共事业外几乎所有板块收跌,特斯拉跌近4%,亚马逊跌超3%,苹果跌超2%。

道指遭受了2020年10月28日以来的最大单日跌幅,盘中该指数一度下跌971点。标普500指数遭受了近11个月来的最大日跌幅,11大组成板块跌幅均超过1%。

摩根士丹利认为标普500指数下跌20%的可能性正在增大。该行在研报中表示:“鉴于这次衰退期间采取了非同寻常的财政刺激措施,我们担心,不可避免的增长减速将比目前预期的严重得多。这可能会导致标普500指数出现比正常周期中期更大的过渡修正——即20%的修正。”

随着提高美国联邦政府债务上限的最后期限临近,投资者还担心华盛顿的边缘政策。美国国会休会后回到华盛顿,国会需要通过融资法案方能避免政府关门。

由于对新冠德尔塔变异毒株迅速传播、经济复苏步伐放缓、通胀居高不下以及货币和财政政策未来路径的担忧不断升级,进入9月以来美股持续下跌。随着北美寒冷气候的来临,由德尔塔变异毒株导致的新冠感染病例数仍保持在1月份的高位。

周一,港股早盘开市后大幅下跌,科技股重挫,恒生指数和恒生科技指数盘中都大跌超4%,截至下午收盘,恒生指数大跌3.3%,恒生科技指数跌2.8%。同时,在港上市金融股亦全线杀跌。A50期指跌幅更是一度超过4%,离岸人民币也一度直线杀跌。

从行业指数来看,地产股及其相关领域集体下挫,跌幅尤其突出。中国恒大、世茂服务、恒基地产、恒大物业、碧桂园服务、新力控股、雅生活服务、融创中国等都大跌超10%。恒大系多只个股再次大跌。中国恒大盘中一度跌超18%,恒大物业跌超10%,恒大汽车也跌幅较大。

金融股受地产行业敞口担忧全线走低,招商银行、招商证券、中国平安等银行、证券、保险股,金融股三大主力行业大幅杀跌。其中,万亿港元市值的金融股巨头中国平安,在9月17日盘中暴跌超8%后,周一大幅低开继续杀跌,盘中跌超8%。金融股当中,国泰君安、中信银行、民生银行、中国太保、中信建投证券等都大跌,不少跌超5%。券商两大龙头中信证券、中金公司也都跌超4%。

新加坡铁矿石期货一度重挫超11%

过去一周,新加坡铁矿石期货下跌超20%。自上周五跌破100美元/吨后,跌势仍然延续。周一,新加坡铁矿石期货盘中一度跌超11%,触及90美元/吨,创2020年5月以来新低。

自今年5月创下历史高点以来,新加坡铁矿石期货价格开启暴跌模式,目前距高位已跌去约60%,成为近期跌幅最大的大宗商品。

在全球“碳中和”的大背景下,各国加大了空气质量整治力度,削减了钢铁产量,产业的相关需求也逐渐放缓。

瑞银预计2021年年底的铁矿石价格维持不足100美元/吨,2022年的均价更低,为89美元/吨,比此前的预测大幅下调12%,理由是需求将进一步疲软叠加全球供应增加。

有分析称,铁矿石价格自去年7月以来首次跌至两位数,令钢铁生产商感到欣慰。但对于在上半年价格上涨期间获利的矿业公司来说,这是一个不小的打击,对于澳大利亚等主要铁矿石生产国来说更是一个坏消息。

原油延续回调态势

在美国飓风影响下的意外供应中断逐渐恢复后,原油价格出现回调。美国安全与环境执法局预计,截至上周五,墨西哥湾23.2%或约42.2万桶/日石油供应处于关闭状态,相较前期影响逐渐下降,美国活跃钻机数量增加,助推市场情绪从前期供应意外中回落。

“受美联储本周会议影响,市场预估年内开始缩减,美元指数近日反弹,对原油价格存在一定抑制作用。”平安期货油品分析师任雪向期货日报记者表示,短期来看,随着飓风影响的消退,原油市场重回基本面博弈,供应端不确定性仍在于美伊核协议谈判进展,伊朗表示可能在下周举行会谈,目前解除制裁时间尚具有较大不确定性。近期美国页岩油领先观测指标活跃钻机数稳步抬升,截至9月17日当周增加了9台至512台,是2020年4月以来的最高水平,但受限于页岩油企业资本开支的扩张速度,页岩油产量难以快速回升至疫情前水平,预计延续缓慢恢复产量为主。

需求方面,疫情影响仍在持续。任雪认为,此轮国内新一轮疫情扰动下,后续节日出行可能受到一部分弱化影响。

“综上考虑,原油基本面短期存在基本面边际转弱的情况,但考虑到美国原油和成品油总库存处于低位水平以及欧佩克+依据全球需求变化每个月举行会议调整增产节奏的情况下,原油较大可能维持高位振荡格局为主。”任雪表示,建议后续重点关注疫情控制下全球航空煤油恢复速度有无进展,另外近期天然气价格飙升,市场存在“以油代气”预期,实际影响仍待观察。

伦铜跌至一个月低位

宏观方面,8月全球主要经济体制造业PMI环比大多出现下滑,表明疫情扰动下制造业增长呈现放缓趋势。此外,欧央行已经提出放慢购债步伐,美联储年内缩减购债规模可能性较大,对铜价形成较大压制。但疫情反复、就业数据波动、美国8月CPI数据不及预期给美联储缩减购债规模的节奏带来不确定性,这些因素均将在一定程度上影响有色金属的走势。

就铜的基本面来看,徽商期货有色金属分析师张玺介绍,供应方面,海外铜矿罢工干扰减缓,产能逐步恢复。铜矿加工费涨势未减,硫酸价格高企,冶炼厂利润可观,国家发改委表示将继续投放国储铜,精铜供应仍有增长预期。

需求方面,最大铜消费国中国对铜的需求有所放缓,旺季特征暂未显现,但因马来西亚疫情及11月份即将执行的废金属进口新标准影响,废铜供应紧张,精铜消费有韧性。从终端消费领域来看,电网投资有乐观预期,在国内政策调控压制下,地产前端新开工及销售数据出现明显回落,汽车缺芯问题短期难以解决。但碳中和背景下新能源时代开启,铜的传统需求结构正逐步改变,未来清洁能源领域发展向好,新能源汽车、风电、光伏等领域对铜中长期需求形成强力支撑。

库存方面,全球铜库存维持平稳去库节奏,上期所铜库存处于历年低位,LME铜库存持稳,中国进口窗口打开或带动海外库存去库。

综合而言,张玺认为,在美联储年内缩减购债规模的预期之下,美元指数或偏强振荡,加之中国大宗商品保供稳价政策推进,短期内宏观情绪对铜价压制仍较强。铜的基本面偏中性对待,供需变化不明显,在铜矿产能恢复及中国抛储压力下,供应有增加预期,近期需求呈旺季不旺的格局,但国内地产后端的短期支撑仍存,且随着海外疫情的恢复,需求仍有改善预期。短期内铜价将继续维持区间振荡,建议近期重点关注9月份美联储利率决议及需求改善情况,伦铜关注下方9000美元/吨处支撑及上方9600美元/吨处压力。

近期,伦铝在小幅回调后有所回升。“从铝的基本面来看,供给端受限仍将延续。”南华期货金属分析师夏莹莹介绍,世界金属统计局公布的数据显示,2021年1—7月全球原铝市场供应短缺107.6万吨。在她看来,疫情影响下,全球电解铝产能恢复受阻,海运效率低下,且成本抬升。北美最大铝业会议发出警告,预计供应短缺将继续困扰全球铝行业。库存方面,LME库存在9月16日虽出现小幅累库,但全球范围内需求依旧维持强劲,料累库趋势难以形成。综合来看,夏莹莹认为,伦铝下方支撑较强,仍有上涨动力,预计短期内易涨难跌,或将延续振荡偏强走势。

贵金属面临下行压力

上周,COMEX黄金期货跌2.13%,COMEX白银期货跌6.44%。本周一,外盘金价依旧徘徊于低位。

华融融达期货北京研究所研究员华丽认为,近日贵金属价格大幅下挫,主要源于美国公布的强劲的零售销售数据。据了解,美国8月零售销售月率为0.7%,预估值-0.8%,前值-1.8%,远远超出预期,数据反映尽管疫情仍在蔓延,但美国经济依旧稳健,并未受到疫情较大冲击,市场对美联储9月议息会议上提出收紧货币政策的预期增强,美债收益率及美元指数走强,对黄金形成较强的下行压力。

“此外,值得注意的是,今年9月以来,全球最大黄金ETF(SPDR)持仓及全球最大白银ETF(SLV)持仓均出现逆市流出的趋势,表明市场对后续贵金属价格呈现较为谨慎的态度。”华丽提醒说,纵观8月下旬至今黄金价格走势,与美国经济数据好坏带来的货币政策收紧的预期强弱相关性较强,9月初大幅不及预期的非农数据使得黄金一度突破1830美元/盎司关键点位。近期美国零售数据的大超预期,使得美联储货币政策转向预期大幅升温,黄金跌至1750美元/盎司附近。

对于贵金属后市,华丽认为仍需持续关注美国经济数据动向及美联储官员表态,这会对短期贵金属价格形成影响。不过,美联储退出量化宽松仍是大势所趋,在此背景下,贵金属价格易下难上。