“李思廉与张力”自掏腰包“80亿”驰援“富力地产一事令不少投资者颇为感动,而背后的戏码更为精彩。这也体现出李思廉的”老辣“。早先有年与老王的”摔杯交易“,而现在的戏码主角是一个颓废的富力物业摇身一变为现金奶牛。不得不佩服,李思廉的(资本)运作能力堪称一绝。”以上为一位愿具名的人士对中华网财经表示。

中华网财经梳理有关富力近两天的事件,其一为上述提到的“富力执董与大股东提供80亿元资金支持”;其二为据碧桂园服务(06098.HK)20日披露的一则公告称,其拟以近百亿元人民币的价格收购富力物业。

从表面看,这两件事的共同点就是涉及到巨额资金分别为人民币80亿元及人民币近百亿元,这两笔资金相差约20亿元。似乎,除此之外二者事件便没有了联系。

富力物业致李思廉、张力获利近90亿元

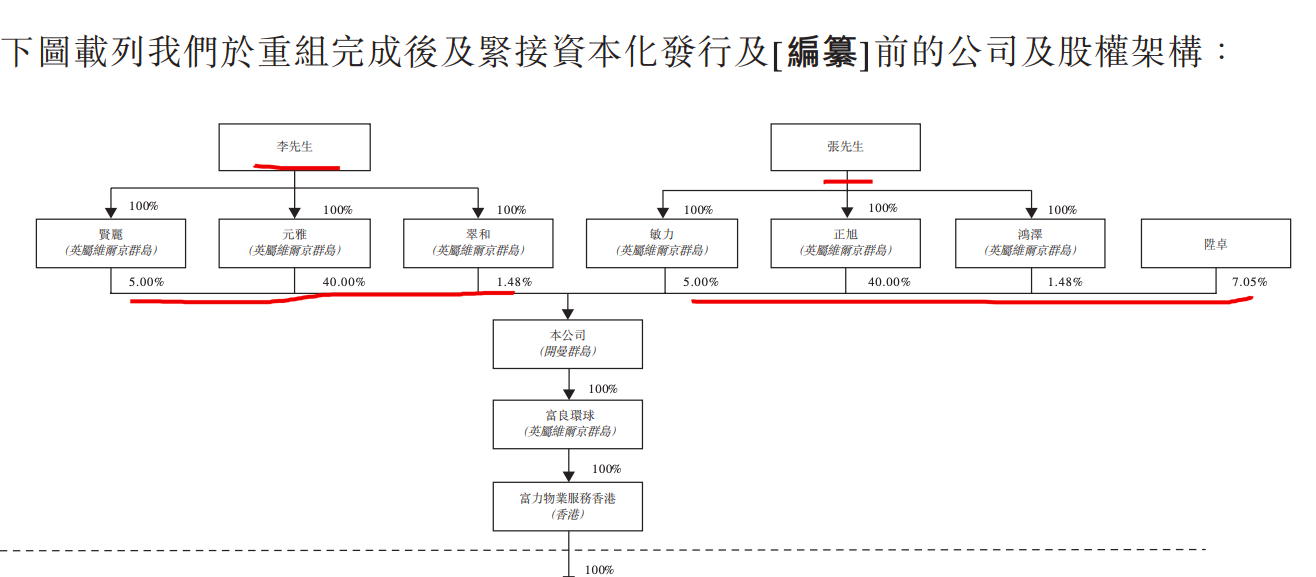

其实不然,细心的人会发现上述两笔巨额资金背后都是围绕富力物业的股权而发生。此前中华网财经就富力物业递交招股书梳理发现,富力物业实控人为李思廉、张力分别拥有公司46.48%股份,此外招股书披露陆卓持有富力物业7.05%的股份(资料显示,陆卓背后的拥有者为李思廉与张力的亲友陈思乐)。

彼时的招股书披露显示,富力物业股权构成方面,李思廉透过贤丽、元雅及翠和及张力透过敏力、正旭及鸿泽将分别控制本公司股东大会上30%以上的投票权。因此,李思廉、张力、贤丽、元雅、翠和、敏力、正旭及鸿泽构成一组控股股东。

至此,不得不说,碧桂园服务人民币近百亿元收购富力物业致李思廉与张力直接增加近90亿元的收益。

李思廉张力以3.1亿元对价获得“富力物业”

而对于李思廉与张力如何一步一步收购富力物业股权,在此前的富力物业公开的招股书及富力地产已发布的公告中有了较为详尽的披露。

具体如,2019年12月,李思廉和张力二人成立广州富星,各持股50%。2019年12月23日,广州富星以500万元的价格从上市公司富力地产手中获得大同恒富的全部股权;一周后在12月30日,广州富星又以500万元获得天津华信全部股权。此外,2020年4月9日,富力地产再次发布关联交易公告称,以3亿元将广州天力物业100%的股权转手给广州富星。

至此,李思廉与张力控制的广州富星以累计仅3.1亿元的代价获得富力旗下三家从事物业服务业务的公司。

彼时的系列操作,引来市场对富力物业系列股权挪腾的诟病,更有美银在发布的报告中直接表示,富力地产以极低价格出售套现,反映其管治不佳。

收购后的富力物业一改颓势:净利大增、毛利率逐年拔升

之所以上述股权操作会被市场诟病,可以从后来富力物业披露的招股书获悉。富力物业招股书披露财务数据显示,富力物业2018-2020年的收入分别为18.23亿元、21.7亿元和25.97亿元;对应毛利分别为2.71亿元、3.89亿元及6.44亿元,整体毛利率逐年上涨,分别为14.9%、17.9%及24.8%;同期净利润分别为-1164万元、6383万元、2.39亿元。

从上述业绩数据可知,在被收购前的富力物业于2018年录得净利润1164万元亏损;而在被收购的当年,即2019年净利润录得6383万元,而在2020年富力物业净利润便较上年同比大增1.18倍至2.39亿元。

值得注意的是,近日更有媒体曝出碧桂园服务执行董事兼总裁李长江在微信朋友圈表示,富力物业收购案交易价格公道。“ 我很高兴,因为项目质量好,交易价格公道,服务团队优秀。最关键的是,我看好行业!”

更为值得一提的是,在与碧桂园服务的交易中,富力物业还给出了未来的业绩承诺:富良环球2021年的经审计扣非归母净利润不低于5亿元,会计收入不低于42亿元,较2020年的业绩表现基本上翻倍。

随着碧桂园服务收购富力物业,后者的IPO进程可以肯定是“嘎然而止”。回顾一年多前,李思廉与张力二者合力花费从3.1亿元接手“尚处亏损中”的富力物业,到如今以人民币近百亿将其“卖身”碧桂园服务,李、张二位大股东转手便获得了近97亿元的收益,回报率超31倍。

可以肯定的是,对于富力物业来说,仅用一年多的时间自己已摇身一变为资产超百亿的庞然大物,且在实控人李思廉与张力的安排下还充当了一回“昔日旧主”——富力地产的白衣骑士。

而这,对于富力地产的小股东来说是否应该高兴呢?