上市刚满半年的商汤,在解禁当天迎来一场腰斩式的暴跌。尽管管理层自愿延迟半年解禁,传达看好信心,但市场依然选择“用脚投票”。

6月30日,商汤开盘跳水,盘中跌幅一度达50%,当日收盘股价下跌46.77%,报3.13港元,创下上市新低,同时跌破3.85港元的发行价;该日市值蒸发超过921亿港元,最新市值1049亿港元,不足其巅峰时期的三分之一。

这对于昔日追捧商汤的机构股东来说不是好消息,“AI第一股”的资本盛宴正在散场。参与商汤上市配售的9名基石投资者大概率已出现亏损,而此前后期参与融资的十多路风险资金也来到了亏损边缘。当然,商汤创始人的财富也经历了过山车,半年内百亿身价灰飞烟灭。

多位投资人士认为,商汤暴跌直接诱因在于当日几十家机构持有的233亿股巨额股票迎来解禁,但市场如此剧烈的看空反映,实际上也显示出投资者对商汤未来预期的担忧。

深度科技研究院院长张孝荣在接受搜狐科技采访时表示,商汤此番暴跌还有深层原因。一是商汤基本面迟迟不见好转,商业化能力没有提高,盈利遥遥无期。其次,AI行业缺乏重大技术和产品创新,还有诸多限制因素逐渐暴露出来,影响了市场预期。

对于把坚持原创技术、引领人类进步作为使命的商汤来说,如何让市场投资者也坚定对技术的信仰,重拾信心和保留耐心,是商汤接下来的一大挑战。

股价暴涨暴跌,9名基石投资者被“埋”

商汤上市之路颇为曲折。去年8月底,多次传出上市消息的商汤向港交所提交招股书,不到3个月便通过聆讯,并在12月10日完成招股,预计12月17日挂牌上市。

然而,刚结束招股后不久,商汤就再遭美国“黑手”。美国财政部于当地时间12月10日宣布将商汤列入所谓“涉军企业名单”,禁止美国人对该公司进行投资。这是商汤在2019年被美列入“实体清单”后遭受第二次打压。商汤随后发布声明称,对美决定与相关指控表示强烈反对,称该决定与相关指控毫无根据,反映了对商汤根本性的误解。

由于商汤此前融资中有不少美元基金,港股也有不少潜在美国投资者,这也直接导致商汤推迟上市,并对认购方进行了紧急调整。

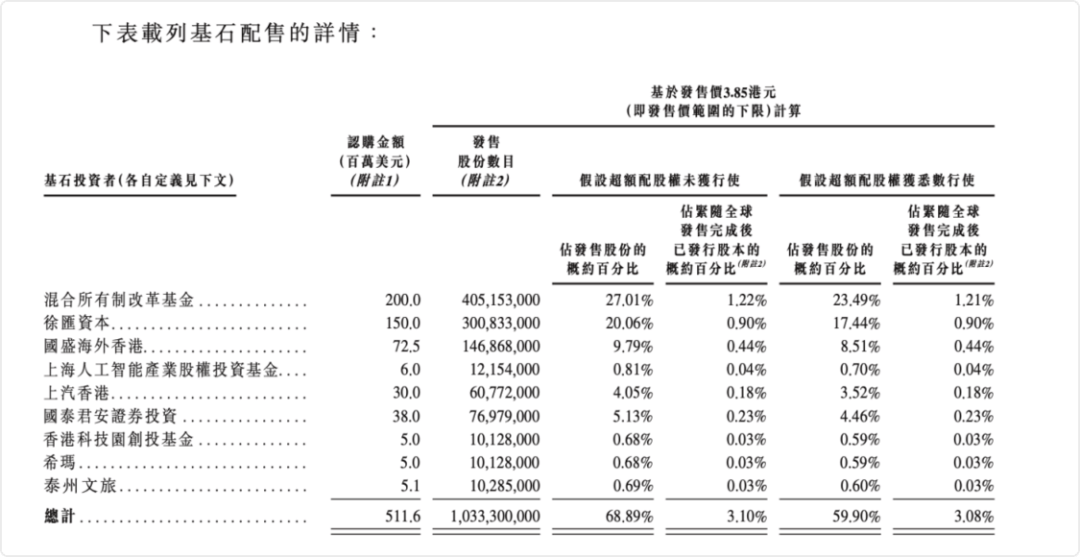

重启招股后,商汤最终锁定9名基石投资者,包括中国诚通旗下的混合所有制改革基金、国盛海外香港、上海人工智能产业投资基金、上汽香港、徐汇资本、国泰君安、香港科技园、希玛眼科、泰州文旅,最后五位认购方则取代了原本计划认购的广发基金、Pleiad基金、WT、Focustar及Hel Ved。

商汤的公开发售也受到影响,融资规模出现大幅缩水,14家券商融资13.37亿港元,仅有首次招股融资额的43%左右,市场热情降低。最终商汤通过全球发售15亿股B类股份,募资金额净额不到57亿元港元,相较此前报道的至少10亿美元融资有所减少。

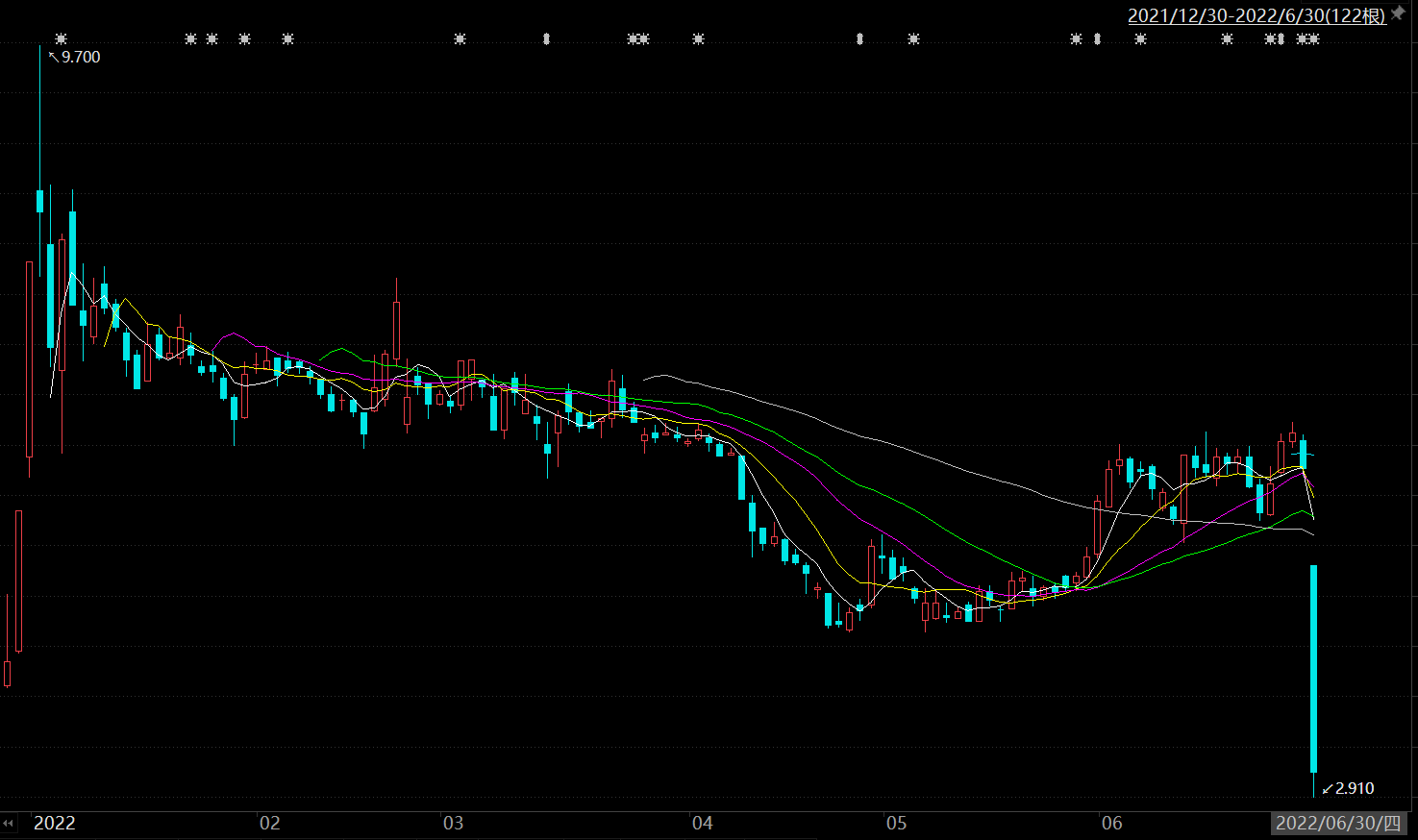

赶在2021年结束前,商汤最终在去年12月30日正在港挂牌上市,成为中国人工智能创业大潮以来的AI第一股。交易首日,商汤盘中股价飙升23%,市值触及1500亿港元。接下来几个交易日里,商汤继续暴涨,股价翻倍一度逼近10港元,市值也高达近3250亿港元。

然而,在过了出道即巅峰的高光时刻后,商汤股价随后一路走低,尤其是在今年3月底商汤巨亏的年报发布后,加上整体市场调整,商汤股价更是加剧下跌,多个交易日盘中股价低于5港元。随着近期市场回暖,商汤股价才稍有反弹,但随着解禁逼近,商汤股价承压暴跌,且抹平上市以来涨幅,目前累计跌幅近19%。

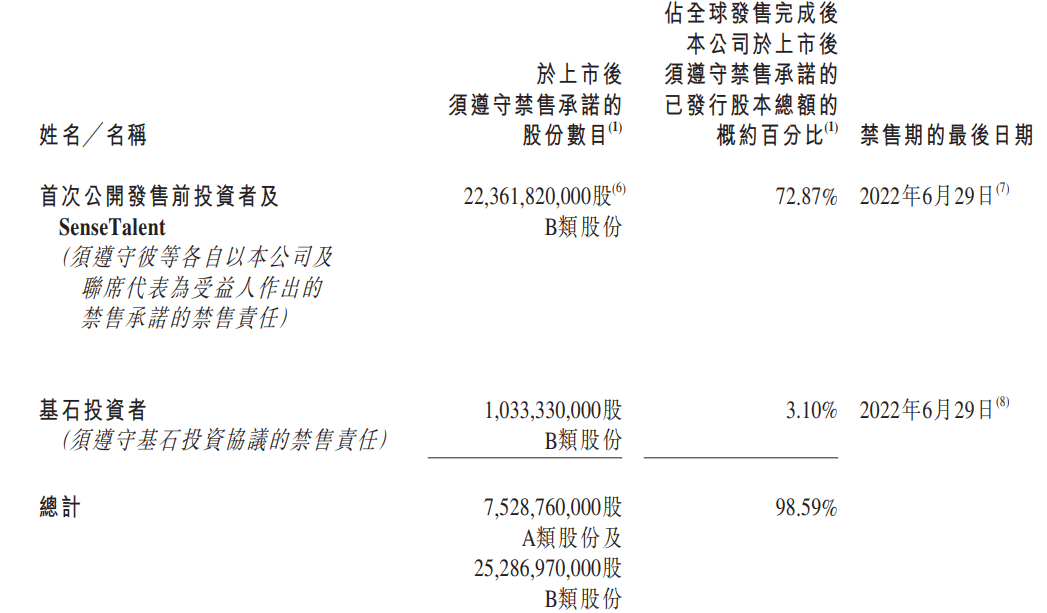

对于商汤过往市场表现,业内分析认为,早期商汤暴涨主要是因为流动性过小,机构资金很容易控盘。根据商汤的发行价及配售结果公告,今年6月29日前处于禁售期的股票占总股本的98.59%,也就是说此前只有1.41%是流通盘。

“这种流通盘体量小资金就能控盘拉升,配合港股T+0的交易制度,简直是投机炒作圣地。”有投资者直言到,这也容易放大上涨或者下跌的情绪,造成股价的大幅波动。此前,商汤就出现了单日换手率接近100%的异常情况。

随着商汤上市前投资者及和基石投资者所持的超过233亿股B类股份流通解禁,市场流通性骤增,挤兑卖出压力加大。昨日商汤高达62亿港元的成交额(仅次于腾讯和美团)和接近2.5亿港元的主力净流出,反映出市场交易活跃且卖空明显。

此番暴跌,大概率也使得商汤机构股东出现一定程度亏损。前述9名基石投资者以3.85港元的发行价合计认购10.33亿B类股份(认购总额39.77亿港元),按商汤最新收盘价计,已合计亏损达7.44亿港元(假定未进行交易),亏损幅度近19%;其中亏损靠前的当属认购最多的混合所有制改革基金、徐汇资本和国盛海外香港,分别亏损约2.92亿港元、2.16亿港元、1.06亿港元。

D+轮机构股东处于亏损边缘,创始人身价缩水百亿

作为AI赛道的明星独角兽和融资机器,商汤上市前募资总额超过52亿美元,吸引了数十家投资机构,包括软银、淘宝中国、春华资本、银湖资本、IDG、永禄控股、上海国际、赛领资本等在上市后持股超过1%的股东,其中软银持股14.21%,淘宝中国持股7.24%,是持股靠前的两家外部股东;鼎晖基金、科大讯飞、国美零售、上海电气等也持有商汤少数股权。

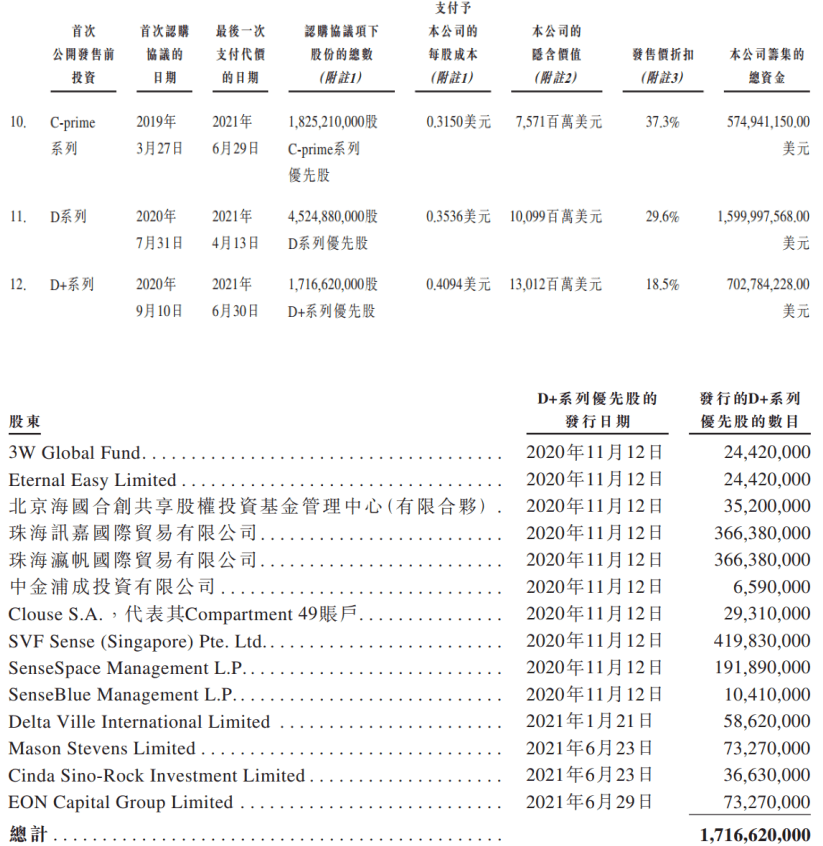

而在此前融资过程中,商汤估值也是水涨船高,随着此番大跌,也使得商汤后期进入的机构来到亏损边缘,最“危险”的当属商汤2020年9月的D+轮投资方,包括软银(SVF Sense)、中金公司(中金浦成)、3W Partners、信达汉石投资(Cinda Sino-Rock)以及商汤创始人汤晓鸥(SenseSpace和SenseSpaceBlue)等十多家股东。

据招股书,商汤D+轮估值超过130亿美元(按最新汇率计约为1021亿港元),比商汤最新市值低28亿港元;该轮投资方支付的每股成本为0.4094美元(约为3.21港元),比商汤最新股价高出不到3%,意味着商汤股价如果继续走低,D+轮投资方也将出现亏损。

此外,商汤的创始人财富也缩水不少。商汤上市首日,商汤创始人、控股股东汤晓鸥,以及CEO徐立和副总裁王晓刚、徐冰合计持有持股约31%,总身价达430亿港元,其后一度超1000亿港元;而最新身价为330亿港元(其中汤晓鸥为275亿港元),相较上市首日缩水百亿港元。

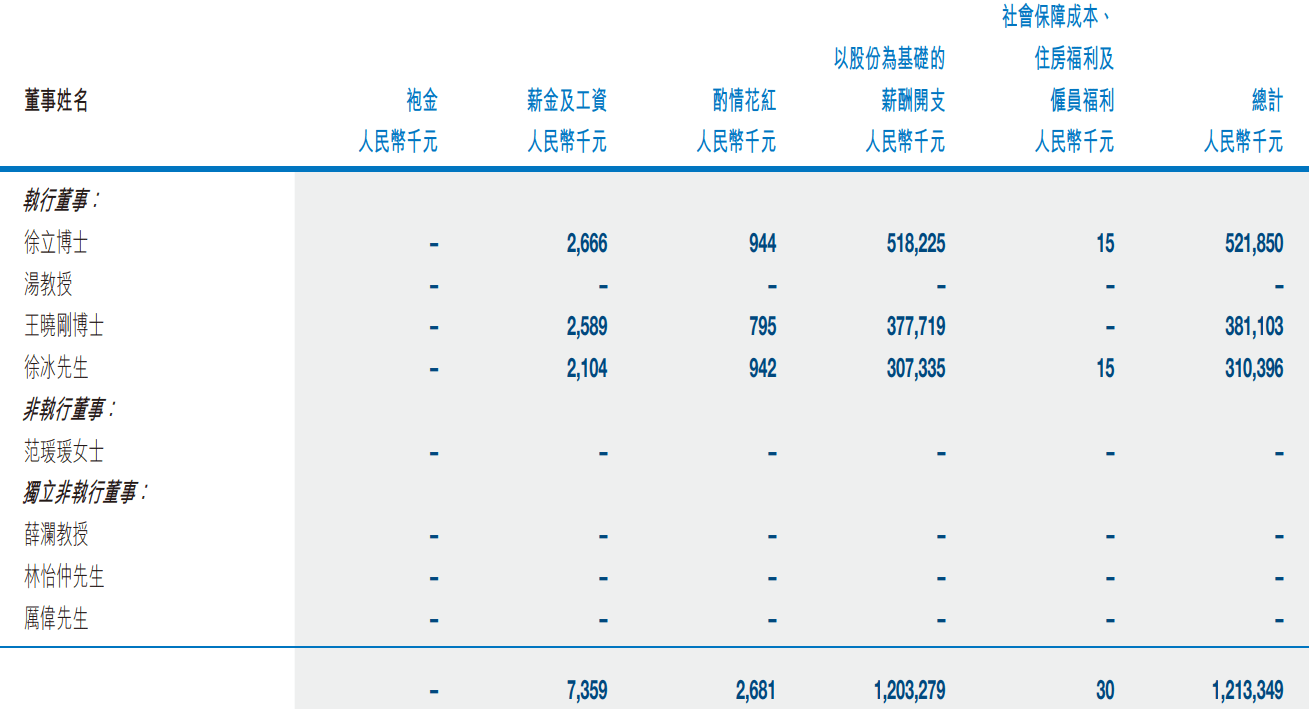

不过,虽然徐立、王晓刚和徐冰持股市值相对较少,但因股份激励从商汤拿到的薪酬并不低,这在此前也一度引发质疑。去年这三名高管薪酬合计高达12.13亿元,其中以股份为基础的薪酬占据大头,合计达到12.03亿元。商汤去年全年以股份为基础的薪酬开支为15.84亿元,而这三名创始人则拿到了大多数。

质疑不断,待解的博弈困局

对于商汤的市场表现,张孝荣还提到,这波由深度学习主导的AI创业热潮已经出现“未老先衰”的征兆,概念红利期已经结束。资本市场用做空的方式借机对商汤发难,也是对长期高调的行业预期的一种警示。

如果说商汤的抢跑上市意味着此前轰轰烈烈的AI创业大潮进入高潮,那么如今的一场暴跌,一方面让行业看到了市场和资本的残酷,也再次将AI行业背后的困境暴露出来——哪怕是行业内地位相对靠前的企业,尽管会受到一时的追捧,但如果迟迟无法解决商业化问题,最终依旧会被市场冷落。

这也是外界对于包括商汤等在内的AI公司的最大质疑和担忧,而对于亏损更为严重的商汤来说,这样的质疑也往往会更加猛烈。

不过,对于以科学家创业起家、坚持技术原创信仰的商汤来说,盈利可能并不是其当前需要考虑的优先项,如何保持技术的领先、提高研发效率或许才是当务之急。这意味着持续的巨大投入,和市场想要盈利的预期显然会是一场长期的博弈。而在这场博弈里,随着解禁的到来,外部投资者已经有权利选择随时退场。

在过去几年里,商汤的研发投入从2018年的8亿元增长到去年的36亿元,累计增长达350%,而同期营收从18亿元增长到47亿元,期内增幅仅有研发投入增幅的一半左右,去年营收同比增幅也不到40%。

与此同时,商汤赚的越多,赔的也越多,同期净亏损从34亿元增长到超过170亿元,最近四年累计亏损超过370亿元(包含优先股公允价值影响),这比商汤上市前六年内的融资总额还要高出不少,更是远高出旷视、云从等同行。云从此前预计将在2025年盈利,而商汤从未给出过盈利时间表,增收不增利的现状也显示商汤仍处于发展初期。

在张孝荣看来,科学家创业,一般路都会很难走。从商汤的技术创新来看,应用不少,但缺乏底层创新突破;从市场来看,除了政府订单外,别的领域开拓的较少,发展较为吃力。他认为,未来想象空间不断减少,那么资本市场对商汤的预期会越来越低。

目前,商汤的研发重心主要放在算法模型和算力方面,为此商汤投资了56亿元新建新一代人工智能计算中心。同时,截至去年底,商汤研发出了商用模型数量则达34000多个,同比增长152%,而在芯片等底层的研发投入还有待加强。

对于AI行业来说,具备分散长尾特征的应用场景使得产品交付效率低下,成本高企。目前,商汤可以说是覆盖行业最多的AI公司之一,业务涵盖数十个领域,这种广撒网的模式也必然会使得商汤面临成本等多方面的掣肘。

为此,商汤打造了集算力、算法和开发平台于一体的新型智能基础设施,但要达到真正的通用能力并不容易。业内不少观点认为,距离通用人工智能还很遥远,目前也没有可行的路径,当前主流的深度学习因其自身缺陷难以泛化应用和量化复制,还需探索其他方式。

商汤当前的落地路径也给其带来不少困扰,其第一大收入来自智慧城市,这是和政府主要打交道的业务。有业内人士提到,近些年因为疫情防控,来自政府的回款越来越难。商汤也为此所困,去年应收贸易款为60.64亿元,同比增长近62%,远高于营收增速。商汤对此解释称,智慧城市业务客户的内部财务管理及付款批核流程要求长付款周期。

与此同时,除了研发以外,其他多项持续暴增的成本也是影响商汤盈利的重要阻碍。比如去年的销售成本达到14亿元,同比增长超40%,幅度高于营收;还有高达近23亿元的行政开支,同比增长近44%,亦高于营收增幅,而仅仅是行政和研发这两项开支(合计为59亿元)就超过了营收规模,商汤成本控制能力还需提高。

对当前的商汤来说,其坚持的技术信仰已难以持续吸引市场。市场的信仰是务实的,投资者在乎的是企业是否能否打破困局,从而给出具备高增长潜力和盈利能力向好的发展预期。

“先有持续的大规模技术投入带来创新,再有商业模式发展,这是一条罕有人走的路,艰难之处在于商业的不确定性。”商汤上市仪式上,CEO徐立对AI艰难的发展认知可谓清晰。他提到,希望和投资者、合作伙伴一起推动人工智能基础设施的建设,普惠众人。

然而,如今在资本市场上,投资者似乎已提前失去信心和耐心。在这场博弈中,商汤还需下出更好的棋来证明自己。