这是最近一个朋友问我的问题。

他认为,交易市场每天千变万化,监管机构不可能监管每一个风险,所以与其关注监管,还不如找成本最低、用户多的平台。

一、没有监管会怎么样?

说监管可以防范所有风险,那是太过绝对了。但是,一个好的监管可以防范绝大部分风险,比如英国FCA迄今就没有跑路的先例,在合规安全这块,是相当有保证的。

如果没有监管怎么样?

首先,平台会人为制造滑点和卡盘,因为没有监管,即使你发现了猫腻,你也很难申诉。

其次,你的资金也处于无人监管的状态,那么如果平台动用了你的资金,你也从得知,无法做到资金独立托管。

这是最显而易见的两个方面,如果没有监管,你的交易还将面临一系列问题,甚至连出入金都存在阻碍,更何谈盈利呢?

二、监管如何保障安全?

那监管是如何帮助我们实现安全的呢?

1、首先就是门槛。

比如英国FCA是全球最严格最权威的监管,想要获得一张英国FCA全监管牌照至少要满足这些条件:

①12.5-73万英镑的申请费

②200万英镑的保证金

③固定的年费

④2年的申请期

⑤申请人资格审核和财务审计报告

这里面每一条都很难达到,更别说这五条是缺一不可了,所以一般平台很难拿到这个牌照,再加上FCA每年定期审查,并对不合规的平台进行摘牌,能拿到这个牌照的平台非常稀少,自然在合规和安全上下了功夫。

而有了FCA背书,这些优质平台一般也能获得银行等大机构合作的机会,流动性也很不错,又大幅减少了滑点和报价断层等情况,又给安全上了一层保险,比如我所在的英国EBC Group平台,就拥有FCA全监管牌照,得以接入36+顶级流动性,包括摩根大通、瑞银等,报价优化率远远好于行情平均水平。

2、第二个就是资金独立托管制度了。

比如英国FCA是CASS规定,开曼CIMA是SIB法案,核心就一点,用户的资金必须独立于平台进行单独存放,目的就是防止平台有任何机会接触用户资金。

这一点从源头上保障了资金安全。

顶级监管往往对银行的监管也非常严格,所以银行也需要对账户中的资金进行审查,并提交给监管机构,又给资金安全上了一层保险。

不过,托管银行之间也存在差别。如果是跨国银行,因为受到巴塞尔协议的约束,需要额外的风险补充,所以他们对于资金安全的保障等级是最高的,也就是AAA级,基本不会有市场风险;资信等级低一点的银行,安全保障度则相对低一些,尤其是挤兑风险时仍有一定的资金风险,所以优先选择顶级监管下,资金独立存放在顶级银行的平台。

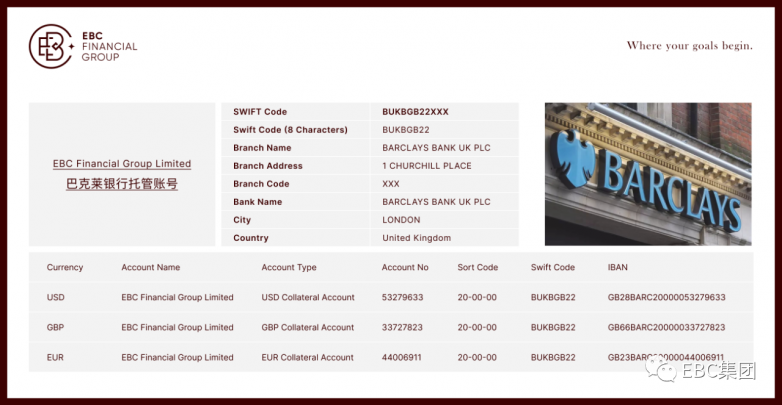

这一类银行通常要求也比较高。比如英国EBC Group平台的独立托管银行就是英国的巴克莱银行,因为是巴克莱最高等级的Corporate Banking Account,这个账户的申请要求是企业营业额和存款达到650万英镑以上,这也一定程度上将资质欠佳的平台排除在外。

3、第三个就是风险保障了。

就拿英国FCA来说,他的保障措施包括FSCS赔付计划和强制性的PI保险。

其中,FSCS赔付保障,应该是全球监管机构中最具信誉的保障计划,从2001年累计赔付了55亿英镑,覆盖了上千万人。你想想,如果没有监管的保护,如果你遭遇了平台倒闭风险,能挽回的资金就相当有限了。

但是要注意的是,每个监管出台的保障计划只针对监管下的公司。比如你在英国EBC Group平台开设FCA账户,均可以享受到FSCS最高8.5万英镑的赔付保障。

而如果你在打着监管名义的黑平台交易,是无法获得这个保障的,这也是我们要关注监管的很重要的原因。

其次是PI保险。

英国FCA是全世界最早将PI保险纳入强制性范围的监管,这从侧面说明顶级监管在监管理念上的超前性。PI保险主要是为了防范除了平台倒闭外,其他因为平台过失而导致用户损失的风险。

目前英国FCA给出的要求,最低100万英镑的保额,如果低于这个数都属于未达到合规的要求。PI保险的保障力度也是非常大的,并且随着保额增加,保障力度也是成倍增长,比如EBC每年购买超千万美元保额的保险,如果触发了保险,每个人最多可以获取35万美元的赔付。

以上就是监管对于我们交易安全所提供的一些保护。

在实际中,监管机构会时刻监管异常资金和指标变化,定向追踪,所以那种持续的不合规行为是很难出现的。当然,相比于普通监管,顶级监管是监管机制的塑造者和创新者,在保障上力度更多,是我们选择平台非常重要的依据。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。