人身险公司的个险渠道和银保渠道业务走势持续分化。结合记者获得的人身险行业今年1月份数据,业内人士认为,当前,人身险两大渠道的发展走势为:个险向下,银保向上。

不过,个险渠道和银保渠道并非跷跷板的两端,部分险企全力推进多渠道发展战略,并推动业务结构优化。整体来看,受访人士认为,当前,无论是个险渠道还是银保渠道,都还需要持续深入的改革,推动业务质量做优。

个险渠道持续承压

近期持续反复的疫情又让保险营销员文华(化名)犯了愁,她对记者表示,原本想趁着春暖花开多拜访客户的计划又不得不按下暂停键。

事实上,近两年,人身险的个险渠道持续受到疫情影响,线下展业受阻,直接影响保单销售。不过,在疫情的直接影响之外,个险渠道的深层次问题更被业界人士广泛关注。例如,普华永道中国金融行业管理咨询合伙人周瑾对记者表示,疫情加速显现了传统寿险营销模式的弊端,包括被业界诟病多年的拉人头模式,自保件占比较高,代理人脱落率高、专业性低等问题才是近年个险渠道发展困难的根本原因。

回顾个险渠道近几年的发展,行业数据显示,2017年该渠道实现保费4200亿元,2018年负增长,2019年基本持续,2020年、2021年负增长,2022年开局时期负增长,今年1月份,52家纳入统计的人身险公司个险标准保费同比下降34%,较2020年同期下降8%。去年全年,这些险企的个险标准保费同比下降18%。

同时,根据银保监会统计数据,截至2021年年底,全国保险公司在保险中介监管信息系统执业登记的销售人员为641.9万人,较2019年年底高峰时期的973万人锐降331.1万人,降幅达34%。而业内人士认为,保险营销员仍有进一步减少之势。

面对个险遇到的困难,大型人身险公司纷纷深化改革。例如,中国平安通过数字化改革确保绩优队伍继续扩大规模和提升收入,同时,减劣提优,吸引更多优质的代理人进来,替换低质量代理人。

不过,业界人士普遍认为,个险渠道短期阵痛难以避免,尽管相关险企全力推进改革,但从行业角度看,传统经营方式失灵、保险营销员数量下滑、疫情持续反复等多重因素叠加,个险渠道新单保费短期难以快速恢复。

银保市场期待提质

从人身险公司另一大渠道银保渠道来看,今年1月份纳入统计的69家人身险公司新单保费同比减少5.1%,环比大幅增长211%。

“1月份银保保费大增,既有特殊时点的因素影响,也有险企对银保渠道重视程度提升的原因。”某人身险公司山东分公司负责人对记者分析,为了冲开门红业绩,各家公司在银保渠道都会提前储备客户和业务,因此,每年年初也是银保渠道保费收入的高峰时期。

同时,从保险公司来看,不少险企将银保渠道放在重要位置,有的公司将银保渠道作为主力渠道。例如,据渤海人寿负责人向记者介绍,银保业务是该公司主力保费贡献渠道,发挥了业务压舱石、稳定器的作用。近年来,该公司积极推进银保期交业务发展,促进业务结构转型,不断提升价值贡献度。去年,该公司银保期交保费收入6.67亿元,同比增长85%;其中,保险期间10年期及以上长期期交保费收入5.57亿元,同比增长523%。

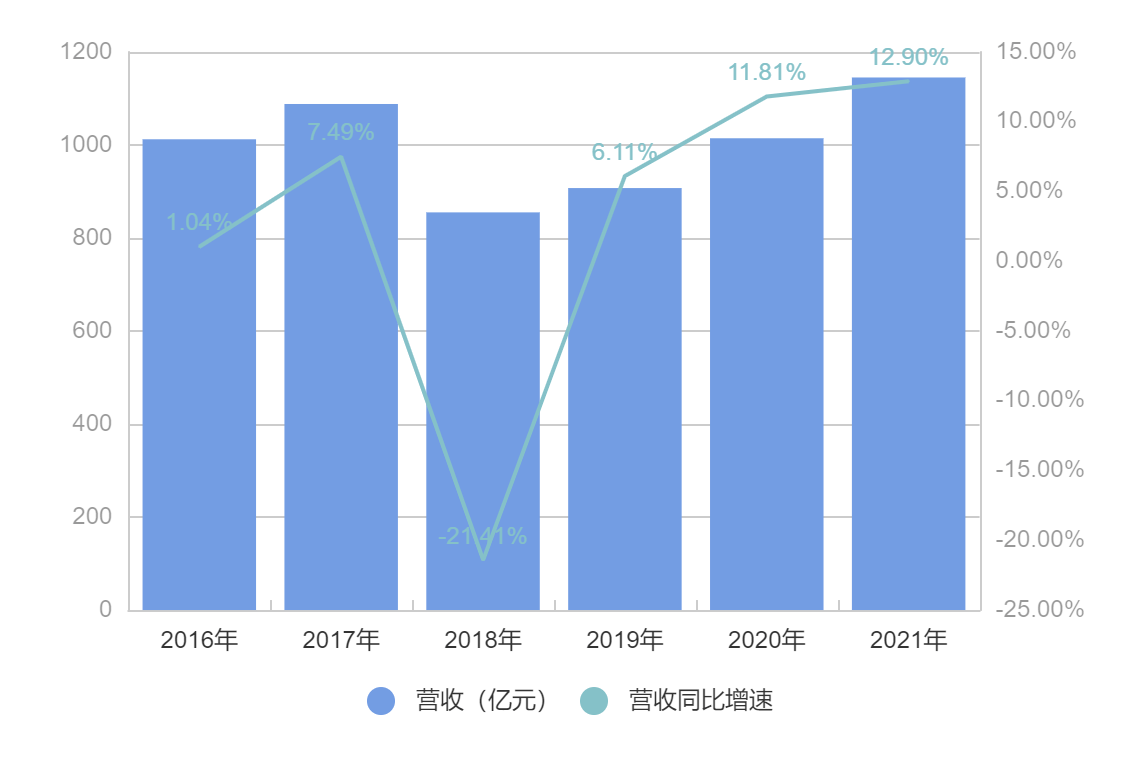

从行业层面看,个险和银保两大业务渠道是人身险最重要的两大渠道,其保费之和贡献比重达九成左右。但在不同时期,二者各自比重不断变化。中再研究院数据显示,2007年至2008年银保渠道业务大爆发,2008年超越个险渠道成为第一大渠道。而从2016年到2018年,随着监管部门引导行业“回归本源”,开展风险保障和长期储蓄型业务,两大渠道的发展呈反向发展趋势:银保渠道保费占比从53%降至40%,再进一步降至30%;同期,个险渠道保费占比从36%上涨至50%,再进一步上涨至近60%,个险重回第一大渠道。

低迷期之后,近两年银保渠道又再次开始走“上坡路”。2020年,银保渠道保费同比增长12.6%,总额重回万亿元级,但目前其保费占比还远低于个险渠道。中再研究院数据显示,去年行业个险渠道保费同比下降2.9%,占比57.2%,占比较上一年下降了4.6个百分点;银邮渠道保费同比增长20.3%,占比为31.3%,占比较上一年上升了4个百分点。

麦肯锡发布报告认为,中国银保市场具备巨大发展潜力,国内险企应提前为银保业务高质量发展谋篇布局,抢占未来5年至10年银保市场战略高地。

但另一位不愿具名的业内人士也对记者表示,银保业务要实现可持续的健康发展,还必须优化产品结构,将正确的产品卖给对的人,而不是继续依靠理财性、短期化特征获客;同时,银保业务的高渠道费用问题也应当妥善解决,否则,银保渠道对险企发展的意义仍会打折。

(文章来源:证券日报)