重庆银行在全球银行业排名继续大幅提升!

(资料图片仅供参考)

(资料图片仅供参考)

近期,英国《银行家》杂志发布了“2022年全球银行1000强”榜单,重庆银行位列第212位,较去年大幅提升27位,上升幅度位居全国城商行前列。

这是重庆银行连续7年位居全球银行前300强。自2005年该行首次上榜以来,排名已由最初的980位,实现了768位的大跨越。

排名跨越式提升的背后,是该行扎根重庆、深入参与及服务区域经济发展的必然结果。重庆银行相关负责人表示,将贯彻落实战略愿景,实现高质量发展,全力推进“服务提升、数字转型、特色发展”三大重点任务,打造“科技赋能、人才赋能、管理赋能”三大体系,为实体经济助力。

稳:立足成渝城市群核心

作为西部地区首家“A+H”上市城商行,重庆银行植根于重庆,长期深耕本地,业务拓展至四川、陕西、贵州三省。

重庆银行的发展,自然也与重庆地区的发展息息相关。重庆位于多个国家战略汇集之地,GDP总量增长快,产业结构正在转型,第三产业占比高,区位优势显著。

这不仅为本地法人银行的发展奠定了“稳”的基础,也提供了“进”的空间。有分析人士认为,立足成渝城市群核心,充分融入国家战略,重庆银行将迎来更大的发展契机。

据了解,为充分融入成渝双城经济圈建设,重庆银行已优化顶层设计,设立专项工作领导小组,由行领导担任组长,全行各相关部门及分支机构全面参与,同时设立专项工作办公室,联动开展业务推进。

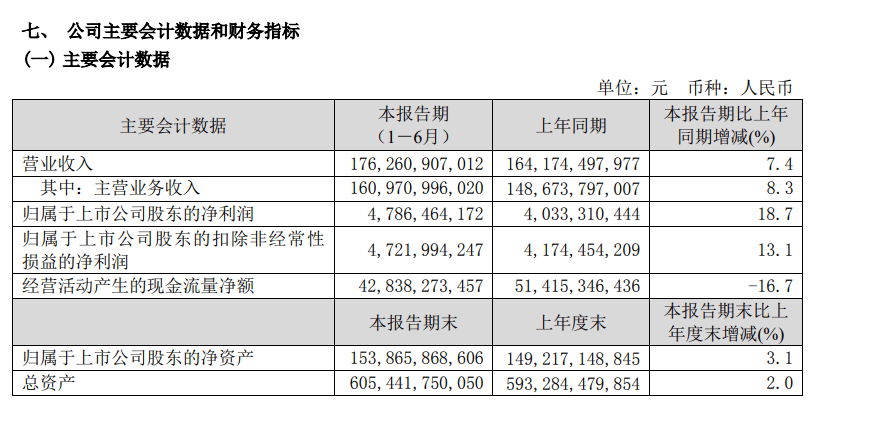

截至2022年3月末,重庆银行资产规模达6431.5亿元,较年初增长3.9%,其中贷款总额接近3300亿元,为地方实体经济发展提供了源头“活水”。

同时,得益于资产端较强的定价能力,重庆银行净息差位列上市城商行中上游水平,叠加计息负债成本率受益于存款结构优化而有效降低,为经营业绩稳中向好打下基础。此外,该行投入产出效率长期处于行业领先水平,保持效益稳中提质。

资产质量方面,早在2018年该行就将逾期90天以上贷款与不良贷款的比值降至1以内。严格不良认定的同时,该行提高全面风险管理水平,深入开展贷后管理专项治理,着力防范增量风险,并强化不良资产处置,着力化解存量风险。

在此基础上,重庆银行资产质量持续走稳。截至今年3月末,该行不良贷款率为1.3%,处于国内城商行平均水平之下;不良贷款拨备覆盖率超过274%,保持较好的风险抵补能力。

值得注意的是,重庆市水投集团、重庆市地产集团两家市属国企分别于一季度增持3352.9万股、977.8万股重庆银行股份,累计持股比例均升高至4.99%。

进:加快实体信贷投放

行则将至。规模稳步扩张的同时,重庆银行持续优化资产结构,2015年以来全行贷款增速始终快于资产增速,贷款占资产比例不断上升,贷款规模加速扩张。

重庆银行相关负责人在接受投资者调研时透露,从今年二季度整体情况来看,信贷需求呈现先抑后扬的态势,五六月份信贷需求由弱转强,该行新受理贷款申请笔数明显增多,单月新增贷款投放高于去年同期。

前述负责人表示,该行制定了“稳企业、保就业”25条工作措施,加大信贷投放,加强制造业、小微企业、成渝双城经济圈、绿色低碳、涉农、专精特新企业等实体经济重点领域信贷支持;支持地方政府融资平台和房地产开发企业的合理融资需求,建立绿色审批通道和小微企业敢贷、愿贷长效机制;加大减费让利,降低融资成本,在合理延期、续贷等方面提升综合服务能力;同时通过强化考核激励等措施促进贷款投放。

“随着各项举措逐步落地,有助于加速畅通经济循环,市场主体信心逐渐恢复,企业预期日益好转,预计下半年信贷投放形势会好于上半年,继续保持稳健增长态势。”前述负责人表示。

资产结构的深度调整,也有助于全行资产质量的进一步优化、稳定。考虑到重庆银行拨备计提充足,拨贷比维持在3.56%的较高水平,有望为积极释放信贷空间保驾护航。

该行相关负责人表示,今年全行信贷投放将围绕特色化转型发展,推动传统业务提档升级:

一是紧抓产业转型升级,贯彻落实监管导向,积极营销制造业,围绕新能源、电子技术、智能化装备制造等产业拓展业务;

二是全力参与成渝地区现代产业体系建设,积极跟进互联互通新型基础设施建设、科技创新中心、新型城镇化建设以及交通水利等重大工程建设,对接城市更新、民生不断等重点领域项目;

三是紧抓促进消费升级契机,大力推广我行信用卡安居分、爱家钱包以及捷e贷等重点产品,同时积极推进住房按揭贷款的信贷投放;

四是落实货币政策信贷导向,继续加大小微企业、乡村振兴以及绿色信贷的投放。

今年4月,重庆银行顺利完成130亿元可转债发行。据中泰证券测算,假设可转债全部转股,静态测算可提升该行核心一级资本充足率2.82个百分点至12.17%。这无疑将大幅夯实资本实力,为全行稳健发展提供充足“弹药”。

源:数字转型激发动能

科技是第一生产力。在银行业数字化转型道路上,重庆银行无疑是先行者之一。

早在2015年,重庆银行就以“好企贷”数字信贷为试验田开启探索之路。2018年,该行又启动实施大数据智能化战略,全面推动大数据智能化建设从经营价值理念向实际技术应用层面转变,数字转型进入纵深推进阶段。

此后数年,该行通过项目化、清单式推进实施数字化创新重点项目,累计上线投产数字化应用项目超200个,其中10余个项目入选国家级、省级创新项目库。在此基础上,重庆银行于2020年将数字化建设提升到最高战略层级,随后改组数字银行部,深入构建数字化生态体系,“数字重行”愈发清晰。

七年来,重庆银行始终坚持走符合自身资源禀赋的数字化转型发展道路,在持续完善重要平台布局和实施数据治理的基础上,高效推进实施,为全行稳健发展、转型升级注入强大动能。

其中,在数字化信贷方面,该行不断开发新产品,拳头产品“好企贷”上线六年总共投放超300亿,去年余额增长超过80%,不良率持续低于同类线下产品。

目前,重庆银行“好企贷”系列产品已扩展至10余个应用场景,43个子产品,累计为超过4万户的小微企业提供覆盖全生命周期的金融服务。

数字化营销方面,该行大力推动数字化移动展业体系,同时为全行客户经理研制出基于数字化中后台实时推送营销和风险信息的渝鹰link,辅助客户经理及时洞察营销机会和风险信息,协助其更好地为客户提供金融服务。

2021年,重庆银行数字化移动展业体系成功入选重庆市金融科技赋能乡村振兴示范项目,并在今年继续荣获中国数字普惠金融创新成果奖,成为西部地区唯一一家入选银行。

数字化风控方面,重庆银行开发出基于知识图谱和大数据的风铃智评体系,以产业链分析、关联族群分析和财务数字化分析三大模型为支柱,形成企业全息画像,在分支机构整体风险管理中起到比较精准的辅助决策作用。

目前,风铃智评不光在风险控制方面起到作用,也在为整体营销提供一定支持与帮助,如进行业区域产业和特色标签客户的推送。

(文章来源:券商中国)