表现一直很强势的海天味业和调味品板块的走弱,或与调味品目前正遭遇的成长困境有关。海天味业对此的解释是成本端和销售端带来的影响。但在下半年以来,海天业绩承压格局仍未改变。

海天味业9月27日一纸公告点出公司尚未敲定调价与否,令市场炒作海天的“涨价预期”受到挫折。

之前,海天每隔两三年就涨价一次,但在2017年1月最后一次涨价以来,海天已经4年多没有调整终端产品价格。这期间,受疫情影响,海天正遭遇原材料价格不断上涨以及消费需求疲弱的挑战,其毛利率出现了一定的下滑,业绩增速回落至20%以下(上市以来业绩复年合增长20.51%),今年上半年更是滑到了个位数。据测算,海天今年的营收和净利润目标预计可能难以达成。

海天年内提价“无定论”

海天味业一度被称为“酱油茅”,但今年以来,海天味业累计跌幅近30%。海天味业所属的调味品板块表现糟糕,据《红周刊》记者梳理,在申万三级调味品行业12只标的股中,今年以来除佳隆股份和莲花健康外全部收跌,其中天味食品和中炬高新均“腰斩”。

表现一直很强势的海天味业和调味品板块的走弱,或与调味品目前正遭遇的成长困境有关。数据显示,虽然今年上半年所有调味品企业全部实现盈利,但12家中有8家的归母净利润增速同比下滑,其中海天味业的增速仅为个位数。不仅如此,这些企业的销售毛利率普遍出现了下滑(见表1)。

海天味业对此的解释是成本端和销售端带来的影响,即上游材料价格的大幅上升以及消费需求减弱。

因为海天味业之前有过多次提价,且最近一轮提价已经过去4年,因此,9月24日市场传海天味业拟将产品的出厂价或上调5%。这一消息刺激调味品板块大涨,海天味业一度冲击涨停。但9月27日,海天味业发布澄清公告表示,“公司正在评估是否对产品价格进行调整,但调价计划尚未最终确定。”

涨价的提振效果有限

据《红周刊》记者梳理,在2017年,海天味业实现了归母净利润24.21%的同比增长,而在2018年-2020年,这一数据分别为23.60%、22.64%和19.61%,对应的销售毛利率分别为46.47%、45.44%和42.17%。

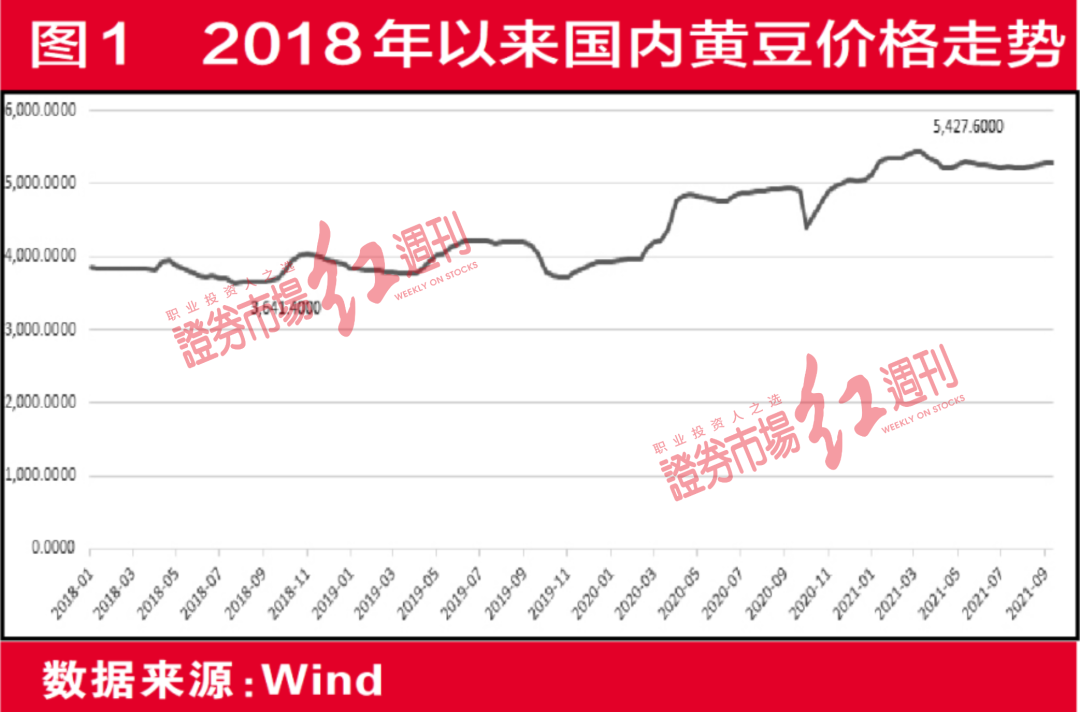

海天味业连续三年多的净利润增速和毛利率下滑,刚好与海天主要原材料同期上涨形成了对照。据海天味业此前披露,公司主要的原材料包括大豆(主要为黄豆和脱脂大豆)、白砂糖等农产品,合计占采购成本50%以上,其中黄豆又占比最高。而自2018年以来,国内的黄豆价格出现了明显增长,已由2018年年初的3848.30元/吨上升至2020年末的5056.70元/吨,年复合增长14.63%(见图1)。与之对应的是,海天味业2017年-2020年的营业成本年复合增长13.5%,相比2014年-2017年的12.53%的复合增长率高出0.97个百分点。

海天味业相对走弱的业绩,令市场开始猜测其会否通过提高产品价格来提振业绩。据了解,调味品企业几乎每隔2年~3年就会有一次提价,而海天味业最近一轮提价是在2017年1月,中炬高新和千禾味业也是如此(见表2),因此在去年底,多家券商就曾预测,调味品将进入新一轮涨价周期。但海天味业当时在官网发布《冬日温暖告知》表示,2021年海天产品无提价计划。

在当前阶段,海天味业若提价5%,可能对其产销率产生影响。如在2010年底酱油产品提价约4%之后,海天味业2011年的产销率为95.60%,比前一年的99.62%下降了4.02个百分点。

更重要的是,《红周刊》记者注意到,海天味业近两年一直在“清库存”。数据显示,去年海天味业酱油、调味酱和蚝油三大主营产品的生产量分别为237.92万吨、29.27万吨和84.26万吨,而公司同期的销售量分别为245.32万吨、29.43万吨和86.25万吨,均明显高于前者。截至去年底,这三大产品的库存量仍分别有10.29万吨、1.67万吨和3.87万吨,虽然都比之前一年的库存水平有显著下降,但也只是回落到2018年的水平。

而且,海天味业即使在产销率不变的情况下提价5%,对公司的业绩提振也不会太明显。因为这5%即便完全转换为海天味业的业绩增速,其整体业绩增速可能还是无法达到10%。

业绩承压格局未变

《红周刊》记者进一步梳理发现,海天味业全年业绩高增长压力较大。数据显示,在成本端,去年上半年黄豆的平均价格为4435.49元/吨,今年同期为5300.85元/吨,同比增长19.51%。今年下半年以来,虽然黄豆价格增长有所回落,但仍高达5236.60元/吨,相较去年同期的4906.24元/吨增长6.73%。

据悉,酱油发酵的工艺主要分为传统的低盐固态发酵和高盐稀态发酵两种,其中低盐固态发酵的周期一般在2~3周,高盐稀态发酵一般在4~6个月,海天味业采用的正是后者。而黄豆价格在今年3月创下了目前年内最高的纪录,且至今维持在高位运行,这将给海天味业的采购成本控制带来压力。之前在2019年,因为原材料长期维持在高位,海天当年直接材料整体成本同比增长18.72%,今年的情况与2019年较为接近,海天味业今年下半年的成本压力预计比上半年还要大。

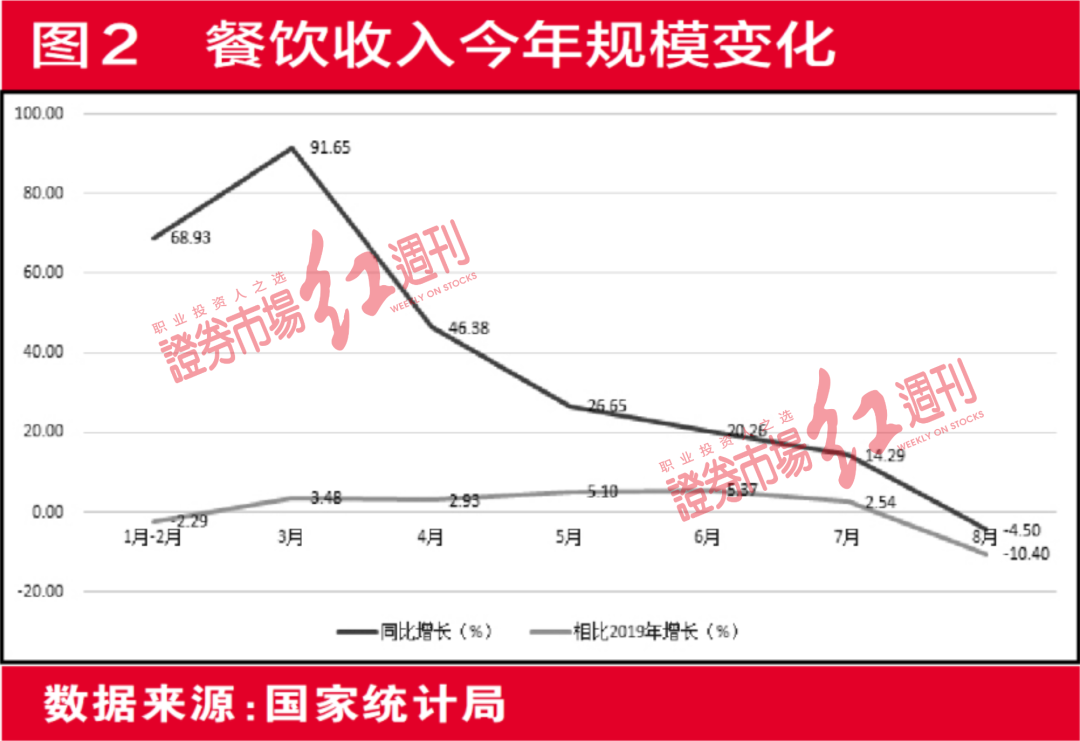

在销售端,有研究表明,调味品的需求主要来自B端餐饮行业,但目前国内餐饮行业仍未完全恢复至2019年的水平。如国家统计局数据显示,今年8月的餐饮收入同比下滑4.5%,相比2019年下滑10.40%,若仅以8月的数据来看,调味品今年下半年的市场需求可能不及今年上半年(见图2)。

需要注意的是,多家调味品企业仍在推进扩产计划。据《红周刊》记者统计,去年海天味业三大产品的生产量是351.45万吨,公司计划在未来再次释放超过100万吨以上的调味品产能,产能提升约28.45%。中炬高新拟将中山基地产能从31.43万吨提升至58.43万吨,同时还抛出了阳西美味鲜食品有限公司300万吨调味品扩产项目。这意味着,中炬高新未来整体产能将是现有的69.73万吨年产能的4倍以上。这些扩产计划意味着,调味品行业未来的竞争将加剧。

按照海天味业去年年报的经营目标,即今年营业总收入达到264.4亿元、利润达到75.6亿元,预计将“落空”,因为即便海天味业下半年营收和净利润与上半年保持一致,全年也仅为247亿元和67亿元。另外,2017年-2020年,海天味业的业绩目标仅有去年达成。