大宗交易,本质上是存量物业在市场上的重新优化配置,区位价值与运营价值不匹配的资产,最终会在市场力量的引导下,落入资管能人之手。而大宗交易市场的活跃程度反映了市场资金面的数量与资产持有方之态度。

为此,赢商网每年都会对中国商业物业大宗交易进行盘点,从而分析行业概况与趋势。2021年,我们发现在疫情影响下,投资者在谨慎观望,他们更偏向于具有稳定现金流的优质物业。市场越来越向头部集中,优良项目在头部资本方中形成交易闭环,可能是未来的趋势。

一、2021年大宗交易概况:风险偏好更保守

据赢商网不完全统计,截至2021年12月31日,中国内地投资市场大宗商业物业(包括零售商业、综合体、商办物业,不含纯写字楼及其他类型物业)交易总额超775.9亿元,涉及27宗案例。

而2020年全年约47个大宗交易案例,涉及总金额约711.13亿元。与2020年相比,2021年交易数量下降42%,但涉及总金额更高,这反映出在疫情防控常态化之下,市场上买家的风险偏好更保守,交易项目更向头部明星项目集中。

备注:为了方便阅读,将所有境外资本(非内资)称为外资,以下皆同

● 内资是交易主力,外资单宗交易规模更大

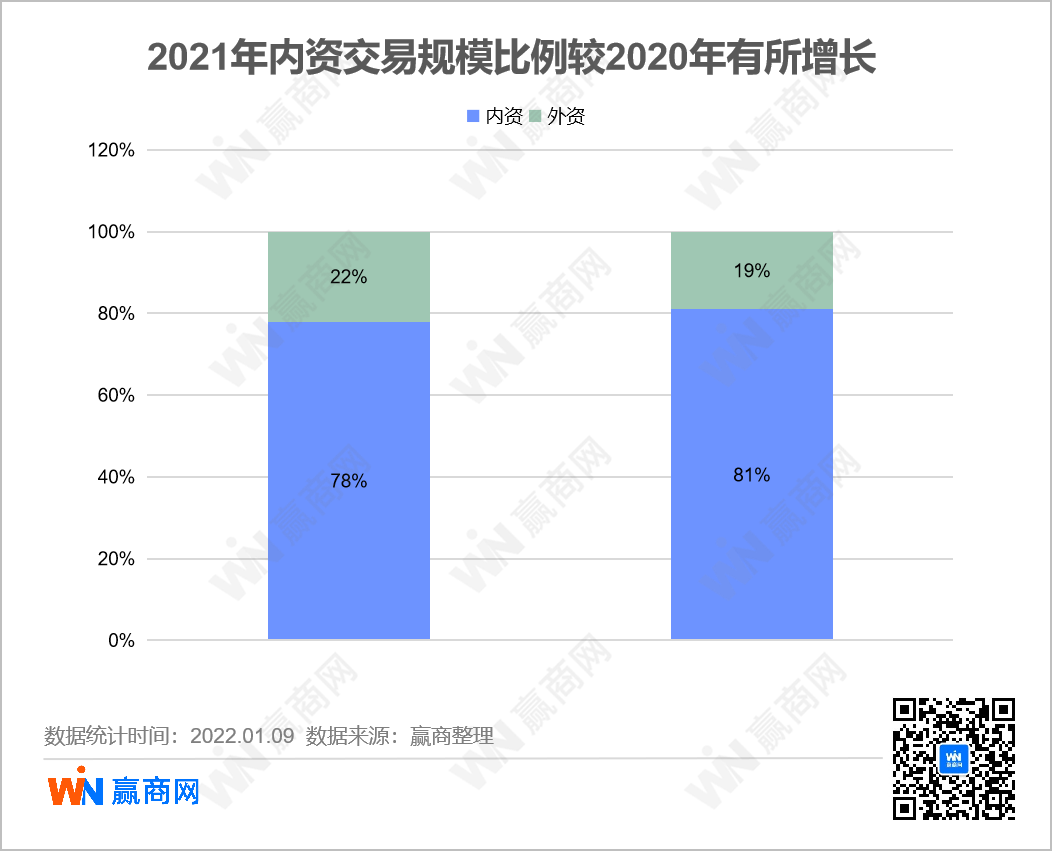

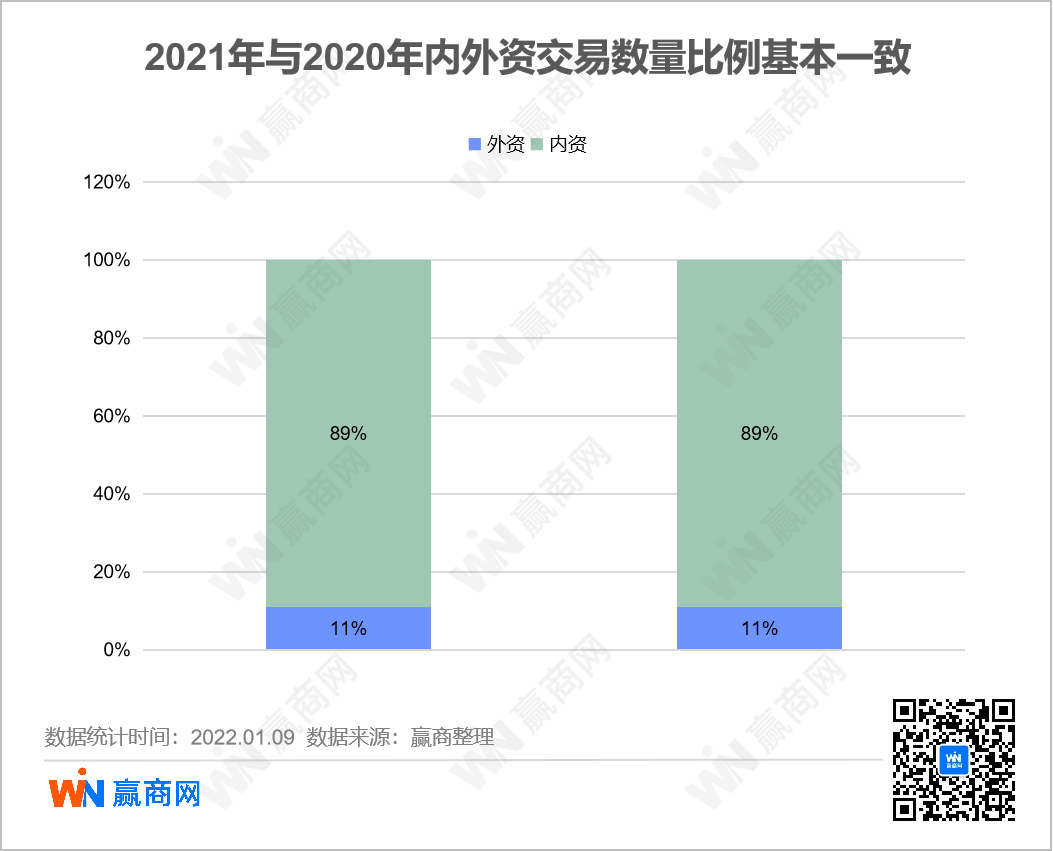

以交易笔数计算,2021全年内、外资买家占比分别为89%、11%。若剔除未知交易金额的案例,内、外资交易金额数量分别为627.13、148.77亿元,内、外资平均单宗交易规模分别达31.4、49.6亿元。

而不管交易数量占比,还是交易金额占比,内、外资比例与2020年基本一致。可以看出,目前大宗交易市场上,交易结构相对稳定。

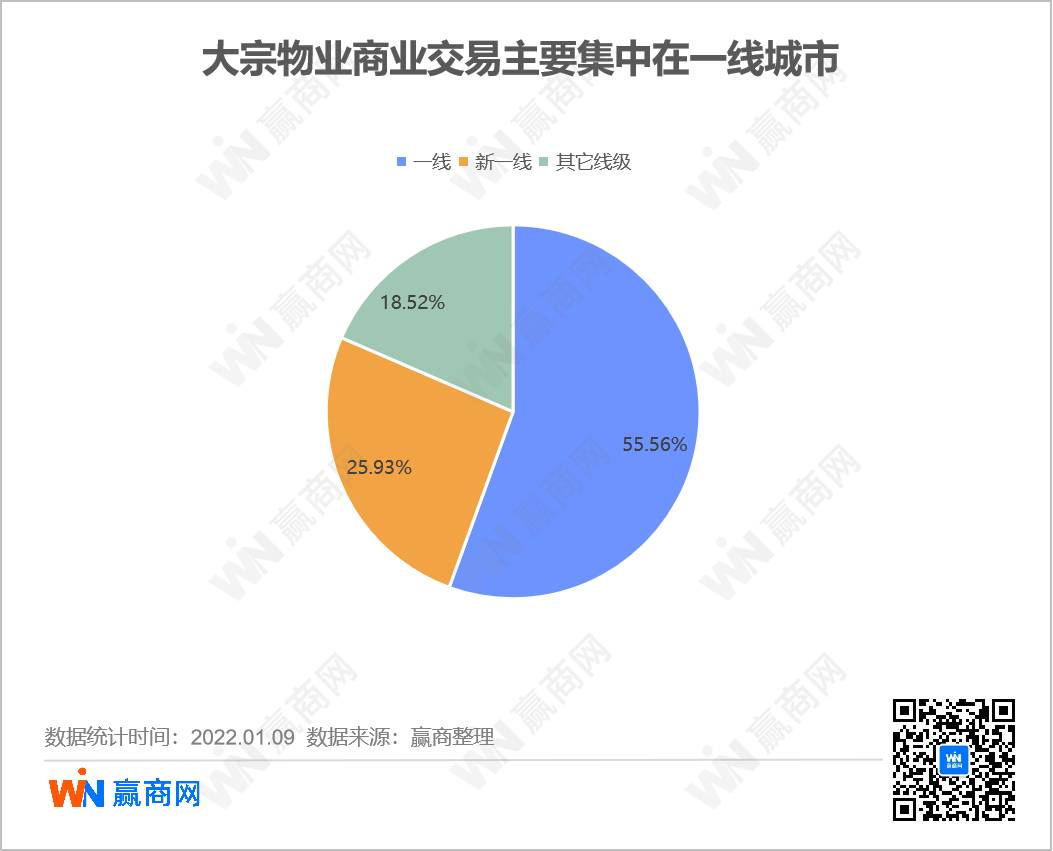

● 一线城市始终是交易核心区域,交易数量占比55.56%

从交易数量来看,2021年中大宗商业物业交易集中发生在一线城市,占比55.56%。北京、上海是交易最集中的城市,交易宗数均为6宗,而从交易金额来看,上海交易金额更高。另外,广州、深圳分别录得2宗、1宗,武汉市场相对活跃,录得3宗交易。

而2020年,一线城市交易数量占比62%,说明一线城市始终是买家关注的核心区域。

究其原因,一线城市的核心资产,具有稳定的现金流、良好的抗风险能力。投资者可以通过收购核心项目,重新定位改造等,实现更好收益或资产增值。

二、险资出手阔绰,平安人寿330亿元收购凯德6个来福士广场部分股权

2021年内资买家中,最大交易金额由平安⼈寿创造。

2021年6月28日,凯德集团发布公告称,与中国平安⼈寿保险股份有限公司(下称"平安⼈寿")签署合作协议,此次合作仅出售中国来福⼠资产组合的部分股权。平安⼈寿总投资⾦额不超过330亿元。标的资产包括有上海来福士⼴场、北京来福士中⼼、宁波来福士⼴场、成都来福士⼴场、上海⻓宁来福士⼴场以及杭州来福士中⼼。

来福士是凯德旗下综合体旗舰品牌,2004年首进中国,至今中国已有9座来福士广场/中心(全球共计10个,最早一座位于新加坡)。

此次大宗交易,标的资产为运营成熟、体量相对较小的来福士广场/中心。其中,上海来福士广场是凯德在中国布局的首个项目,是来福士1.0时代的产品,开业至今已有18年。其位于上海市中心,紧邻人民广场和南京路步行街,是多条地铁线路的交汇点,人流量巨大,交通便捷可到达性强。

自2014年大幅度调整主力店后,上海来福士⼴场紧跟时尚潮流,持续调整与优化品牌组合,引进喜茶、海马体照相馆、NARS等潮流新品牌入驻。

此外,因其轻奢时尚风的定位,上海来福士广场成为众多时尚品牌举行活动的首选之地。赢商大数据资料显示,上海来福士广场2021上半年日均客流位于黄浦区全部项目的上游水平。

上海长宁来福士广场是凯德布局上海的第二个项目,是来福士2.0时代的产品。与1.0不同,来福士2.0时代的产品更注重体验。硬件设施上,建筑设计更注重与城市文化结合,在保留和修复部分历史旧址的基础上,将自然景观与建筑相结合。

通过不定期举办艺术展览,通过视觉动画、艺术装置等多维打造沉浸式体验空间,上海⻓宁来福士⼴场提供更加轻快充满艺术感的体验,以此吸引客流。赢商大数据资料显示,上海长宁来福士广场2021H1日均客流位于长宁区全部项目的上游水平。

其余4个参与股权交易的来福士广场,客流均处于所在片区平均客流值的上游/中游水平。可见资产运营稳定。

平安人寿与凯德此次大宗交易,显示出的特点是:

●交易资产的知名度高,运营稳定;

●交易金额巨大,双方均为头部机构;

●长期资本与长期资产匹配,交易目的与双方战略匹配。

在成熟资本市场,由险资、养老基金、校友基金等作为代表的长期资本,是零售商业地产等典型的运营周期较长但现金流稳定的长期资产的最终持有者。

2010年,原保监会颁布《保险资金投资不动产暂行办法》,放开保险资金对不动产投资的限制。政策明确提出允许保险公司对商业不动产、办公不动产、与保险业务相关的养老、医疗、汽车服务等自用性不动产进行投资。政策限制放开,险资可以进入不动产大宗交易市场。

于平安而言,持有凯德头部项目的股权,有助于优化其资产配置。据2021中期业绩报告,平安集团保险资金所持有的投资性物业666.17亿元,占总投资规模的1.8%。伴随着险资规模的扩大,险资企业将面临着更大的资金配置和增值压力,对于优质资产的需求或将更加强烈。明星零售商业项目商办物业具有抗周期性,能保持稳定持续的收益,与保险资金“大规模,长久期,低波动”等配置要求天然契合。

而对凯德而言,2021年开始转战新经济领域,陆续收购上海超大规模数据中心园区和物流资产包(包括位于上海、昆山、武汉和成都的四个优质物流资产)。释放成熟项目的资产价值,可将所得资金用于投资。

由此可见,一桩大宗交易的达成,除了资产与资金的匹配,与双方的战略动向关系亦较大。

三、外资围猎中国mall,明星买卖家交易明星项目

2021年,大赢家领展,北进上海将七宝万科广场半数股权收入囊中,南下羊城以32.047亿元收购广州太阳新天地购物中心。

入华新秀加拿大博枫(Brookfield),头顶“全球最大另类资产投资管理公司之一”光环,以14亿美元,从阿布扎比投资局 (ADIA) 投资的合资企业手中,买下了上海悦荟、青岛悦荟、西安悦荟等五个购物中心资产包。

这指向一个明显的交易特点:明星买家与明星卖家,交易明星项目。这也意味着,往后大宗交易越发会形成明星企业间的交易闭环。

●博枫89亿元收购上海悦荟等5个购物中心

博枫资产管理公司(Brookfield Asset Management)是全球最大的另类资产管理公司之一,全球资产规模达到6000亿美金。2014年,博枫首进中国内地。据其官网数据,博枫在中国内地资产管理规模达110亿美元,持有的中国内地零售物业仅有3个(不含此次交易)。

2021年6月,博枫从麦格理集团、阿布扎比投资局手中收购了上海悦荟广场、青岛悦荟广场、西安悦荟广场、重庆东原·悦荟·新新Park、北京悦荟万科广场五个项目,交易金额达89亿元。

从客流情况来看,项目均处于片区的中上游水平,运营较为稳定。而上海悦荟广场,是外资大宗交易过程的良好案例。

上海悦荟广场,位于上海南京东路商圈最好的位置之一,是一座拥有近百年历史建筑,也是上海前卫时髦的城市新零售地标。此前,曾由基汇资本持有运营了6年。运营期间,基汇资本全方位负责了项目的招商、商场管理、市场营销、财务、人事与物业的管理,盘活了南京东路与山东路交叉口的整个地段。

2012年,麦格理、阿布扎比投资局接手上海悦荟广场,运营期间,对其进行重新定位和运营管理。据赢商大数据,上海悦荟广场在2020年下半年日均客流在同商圈中处于中游水平。

但麦格理、阿布扎比投资局还是选择了适时退出,加拿大博枫成了项目的最新掌舵者。

●领展接连出手,收购上海、广州核心区位项目

2021年2月26日,领展房托以27.72亿元收购上海七宝万科广场50%权益。七宝万科广场是由万科集团与GIC(新加坡政府产业投资有限公司)合作投资打造,此次交易的50%权益来自GIC。

据购物中心资产管理资料,该项目是上海首个万科广场,总楼面面积约14.89万㎡,于2016年12月开业。项目位于上海市闵行区七宝镇620街坊,为地铁上盖物业,交通通达性强。项目周边消费人口基数大,消费需求强。基于精准的定位、招商运营以及强劲的消费需求,项目几乎无培育期,开业一周年,销售额累计近20亿元,租金收入过3亿元。

2018年,上海七宝万科广场重新调整商场定位,采用了“快闪店先行”的策略,相继引入一些相继引入Dior、FURLA、lululemon、POPMART、蓝蛙等轻奢、年轻、潮流的品牌。通过对品牌调整、营销创新等多维度发力,上海七宝万科广场持续保持着极高的人气与热度。据媒体透漏,即使是受疫情影响,2020年七宝万科广场依旧实现了26亿元销售额,2400万客流的业绩。

从上海七宝万科广场的经营情况来看,领展收购后无须做太大幅度的调改,即可享受可观的收益。而此次交易对GIC而言,实质是高位换仓。

另外,在此交易前(2021年2月23日),GIC与嘉里联手拿下6号线/12号线巨峰路站旁综合地块,成交总价60亿元,商业总体量超过18.4万㎡。一进一出,GIC实现腾笼换仓。

3个多月后,领展再次出手。2021年6月4日,领展以32.05亿元收购广州太阳新天地购物中心,总楼面面积约15万㎡,于2012年9月开业。

广州太阳新天地购物中心位于位于广州CBD珠江新城东部中心北段,周边人口基数大,消费力强。太阳新天地原定于2010年开业,后因多个高端品牌缺席延期至两年后,最终于2012年9月底全面开业。但在2019年起面临三次转让失败后,太阳新天地被债权方强制转让债权。

纵观两个项目,运营状况虽大相径庭,但有一个明显的共性,均具有较强的资产增值潜力。

上海七宝万科广场已是片区极具影响力的购物中心,在租金议价上更具话语权。而广州太阳新天地区位条件优越,只是目前运营状况不佳。后期,领展可凭借其丰富的零售资产管理经验,提升该物业的租赁情况,提高资产价值。

在相继收购两座购物中心后,2021年10月,领展再度布局中国内地物业,收购了位于东莞、佛山的物流中心。

领展持续加仓内地物业,战略目标是优化资产组合。据领展2021中期报告,受疫情影响,香港经济仍存在很大的不确定性,领展的香港物业组合营运将继续受压。然而中国内地及海外分部产生的收入有所上升。领展将继续透过收购有利提升收益的项目及积极管理资产组合,推动增长。

因此,不管是博枫还是领展所主导的大宗交易,均显示出,在目前的市场预期中,买家的风险偏好趋向保守,交易明星项目更多。

四、大宗交易背后,资产管理之路才刚刚开始

由于区位价值与运营价值不匹配,在市场的作用下,区位价值良好的资产,会被以轻资产或者大宗交易的方式,配置到更合适的持有方或者运营方。

但是与轻资产不同,以往被大宗交易的资产,多数是处于一线或强二线城市的核心商圈,且多是处于一个区域内部相对中等偏上位置的项目,其自身也并没有形成很强的品牌效应或者规模优势。这样的资产,由于价格可以谈判,也在活跃的外资基金的管理内径内,原持有方难以通过旧运营方式使资产升值,故而适合成为大宗交易的标的。

而从2021年的情况来看,明星资产更受欢迎,可见头部项目集中趋势将更明显。这些项目的特点是:核心商业区,地段交通条件好;历史出租率居高位,国际品牌租户占比高;资产经营质量较好,上调租金潜力大;租约届满期平均,避免集中换租。

此外,麦格理、基汇、博枫、黑石等,几乎形成一个交易闭环,彼此间信任感更强、财务更透明等其中关键因素。而且这些基金几乎都有自己的运营团队,不仅持有,还会对项目本身进行较好的资产管理。

购物中心市场仍然处于中长期结构性增长的局面,如果一个资产能够经过良好的改造升级及运营,就有机会创造出一条新的管理曲线,带动资产价值本身上升。能够反复创造出管理曲线的项目,会产生正外部性效应,亦容易成为良好的标的。

瞬息万变的商业世界,好项目可遇不可求,而跟上潮流的资管才技,同样稀罕,且稀缺。往后看,一桩桩中国零售物业大宗交易背后,资产管理之路才刚刚开始。