回顾3月,国内外重要事件和数据引发了债市的波动,国内宏观和高频数据、经济和金融等数据说明经济复苏尚不全面,海外地缘冲突和美债利率上行逐步从情绪影响转向中长期经济影响上,10年期国债收益率整体围绕 2.80%的中枢波动。3月央行并未降准降息,但资金面整体平稳偏松,仅仅月末跨月资金利率明显冲高。那么进入4月,货币宽松窗口期是否结束?是否仍然存在降准的概率呢?

▍如何看待政府债券:地方债净融资增加。

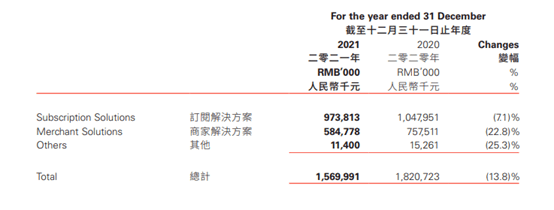

国债方面,近期单只国债发行金额有所增加,但受制于4月到期规模较大,当月净融资额可能在550-600亿元左右。地方债方面,地方政府债回归前置模式快速发行,参考目前公布的地方债发行计划,预计4月地方债净融资将达到4000亿元。

▍如何看待财政收支:支出增加补充流动性。

季初月,财政往往“收大于支”,考虑近期稳增长压力较大,需要财政支出进一步发力,我们预计4月广义财政收支平衡。财政收支将向市场回笼部分资金,考虑到政府债融资情况,预计4月政府存款将增加4000亿元,带来较大的流动性缺口。

▍如何看待央行操作:继续呵护资金面。

央行3月小幅超额续作MLF,且从逆回购投放情况来看,货币政策仍然呵护银行间流动性。3月最后一周资金面受缴税、缴准、月末等因素影响,跨季资金利率出现了较为明显的上行,对此,央行3月25日、28日-30日提高逆回购操作规模,显示出维护资金面平稳的决心。我们认为进入4月后,央行会继续维持流动性合理充裕。

▍如何看待其他因素:现金需求下降,缴准压力减轻。

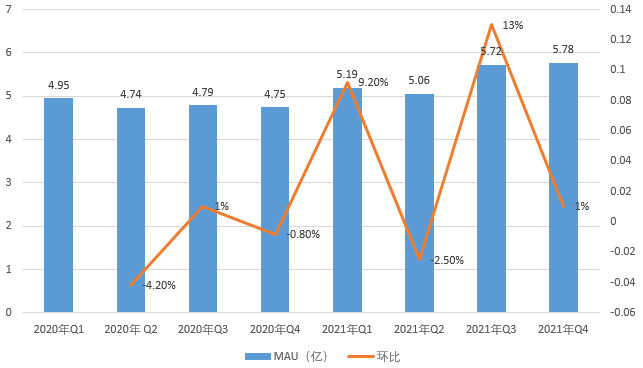

流通中的现金M0具有很强的季节性,通常在重要节日(主要是春节)由于居民有取现需求,M0会增加、流动性收紧,节后又会恢复,年内基本波动不大,参考2019-2021年同期情况,预计4月M0减少约1100亿元;同样的,预计4月份扣除非银同业存款的人民币存款减少2000亿元,对应的法定存款准备金将减少约250亿元。

▍流动性缺口可能触发降准。

银行体系资金有缺口且负债端压力较大,除了测算的流动性缺口,近期同业存单的价格走势反映出银行在负债端仍面临压力。降准和存款利率改革均可缓解问题,经测算,4月存在约3000亿元资金缺口,而同业存单与MLF利差水平已经回到2021年12月6日宣布降准前的水平,这些因素都有可能成为降准的触发因素;另外,除了降准,通过存款利率的调整和改革也可能起到一定的降成本效果。

▍后市展望:

我们测算,4月流动性缺口仍存(不考虑MLF和逆回购到期),同时银行负债端成本也制约了实际贷款利率下行。在宽信用和降成本目标下,货币政策方向仍然是宽松的,降准和存款利率改革调整都是可以采用的货币政策工具。我们判断,2.85%仍然是10年期国债的顶部,若考虑进一步降息降准的可能,利率还有10bps~20bps的下行空间。

(文章来源:中信证券)