互联网的发展,在一定程度上颠覆了人们的生活。各行各业,只要能和互联网搭上关系,几乎都能迎来至少一次爆发。这些年,互联网带给人们生活的改变有目共睹。包括保险行业,都未能逃脱互联网的“魔爪”,比如“互联网保险”,就是各大保险公司顺应时代发展的产物。

只是互联网经济,在一定程度上过度依赖于流量,可保险作为一项“非刚需”产品,不可能像快消品一样高频率被复购。在流量红利消失之后,又该何去何从呢?

历经四个阶段的巨变,巨头云集的互联网保险

很多人知道互联网保险,都是最近两年,好像身边的代理人一下子变多了,提起保险的人一下子变多了。但其实,互联网保险早在 1997 年就已经出现了,从开始到现在,已经历经了四个阶段。

萌芽期,也就是 1997 年国内国内第一家保险网站“中国保险信息网”诞生开始,掀开了互联网保险序幕。到了 2001 年,部分传统保险公司开始尝试开展意外险在线投保业务。到了 2012 年,传统保险开始与互联网保险融合,多种渠道显现,保费快速增长。

而到了2017年,技术的发展和保险监管的逐步完善,互联网保险发展正式进入快车道。

更有趣的是,在这个过程里,涌入互联网保险行业的,几乎都是巨头公司。

巨头涌入,推动互联网保险行业的发展和完善。据中保协数据,2011-2020年互联网保险总保费实现65%的复合增长率。

但也就是在这个过程里, 问题逐渐显现。

一来是流量困境,过去的互联网保险离不开流量支撑,随着互联网人口红利的消失,流量已经变得越来越贵,最直接的影响就是:获客成本越来越高。

有数据显示,现在一款售价 399 的产品,获客成本就能达到 200-300 元,几乎无利可图。

由此可见,过去推动互联网保险发展的因素,如今已经成为了一种制约。

同时,从2011年开始,互联网保险监管政策出台以来,监管不断完善,逐渐走向专业化和规范化。

双向压力之下,互联网保险如何求生存,成了一个难题。

然而还有让各大巨头更头痛的问题:同质化。

互联网的飞速发展,让信息不再成为秘密,你有的我有;我有的,你也可以马上有。互联网保险发展初期,依托流量和技术优势,为行业发展带来了一股新风。然而如今,想突围,想创新,越来越难了。

在这些因素的加持之下,盈利就成了一个问题。

目前,绝大多数互联网保险企业都处于亏损之中,需要依靠输血来维持企业发展,商业模式并不健康。

种种困境之下,互联网保险路在何方?

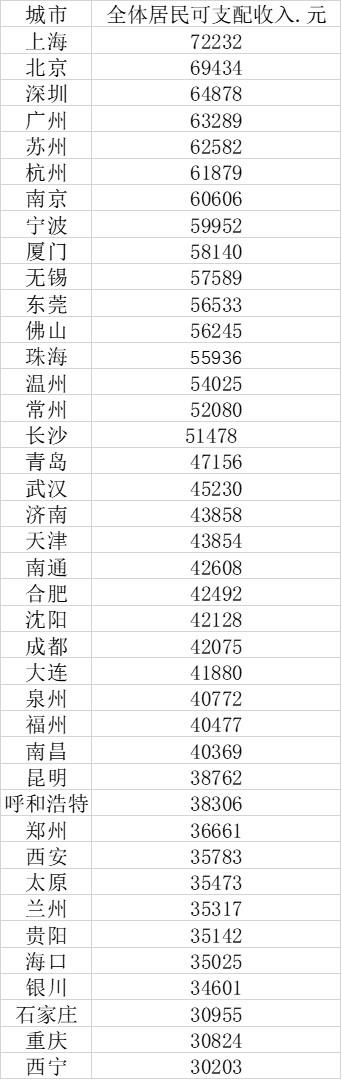

据中金公司研究数据显示:2021年-2030年互联网保险将实现24%的复合增长率,互联网市场规模将达到2.5万亿人民币。其主要消费群体,就是有购买力的年轻人。

不难看出,市场还是有的,只是面对这广阔的市场,怎样突围,成了一个值得思考的问题。

根据目前的情况来看,首先各大巨头企业,需要把流量思维先放下。因为保险不是高频次的快消品,而是低频次非刚需的产品。用流量思维经营互联网保险,获客成本高,盈利难等问题就会一直得不到解决。

或许各大互联网保险平台,可以参考平安旗下的互联网保险平台平安健康随身易的做法。

平安健康随身易采用的是代理人模式,直接从源头拒绝流量。并且对代理人没有打卡和 KPI 要求,而是通过有效的佣金来激励代理人主动展业。

这么做,既保留了传统代理人的优势,又降低了获客成本,一举多得。

其次,营销模式上需要突破。平安健康随身易借助更贴近用户日常沟通交流习惯的微信平台,基于微信公众号来搭建服务和连接平台,更好的让保险内容与用户深度链接。从而提升用户的信任度,有利于提升用户粘性和转化率。

不难看出,随着监管和流量变化,保险终归回归“保”的本质。

前路漫漫,保险行业在变化中求发展,在发展中求创新。未来会如何,我们拭目以待。