调味品行业空间较大,集中度仍有提升空间

中国调味品行业营收从2014 年2595 亿元增至2020 年3950 亿元,6 年CAGR 为7.25%,预计2025 年销售额将达5500 亿元。其中酱油作为最大品类,零售额从2012年411 亿元增至2020 年874 亿元,8 年CAGR 为9.9%;2020 年食醋市场规模约180 亿元,复合调味品销售额约1440 亿元,包装榨菜市场规模约72 亿元;2019 年蚝油零售额达65 亿元。调味品行业集中度较低,CR3 市占率为14%、CR10 市占率为25%,远低于韩日美(CR3 市占率分别为32%、18%、15%,CR10 市占率分别为60%、30%、28%),行业集中度仍有提升空间。调味品百强企业收入占行业总收入比重从2014 年18%提至2020 年28%,其中行业龙头海天味业市占率仅7%,预计行业头部企业市占率有望进一步提升。

酱油处于成长阶段末期,产能持续扩张

调味品行业品类众多,主要品类如酱油、醋、蚝油处在成长阶段,但酱油已在成长阶段末期逐步迈向成熟期。

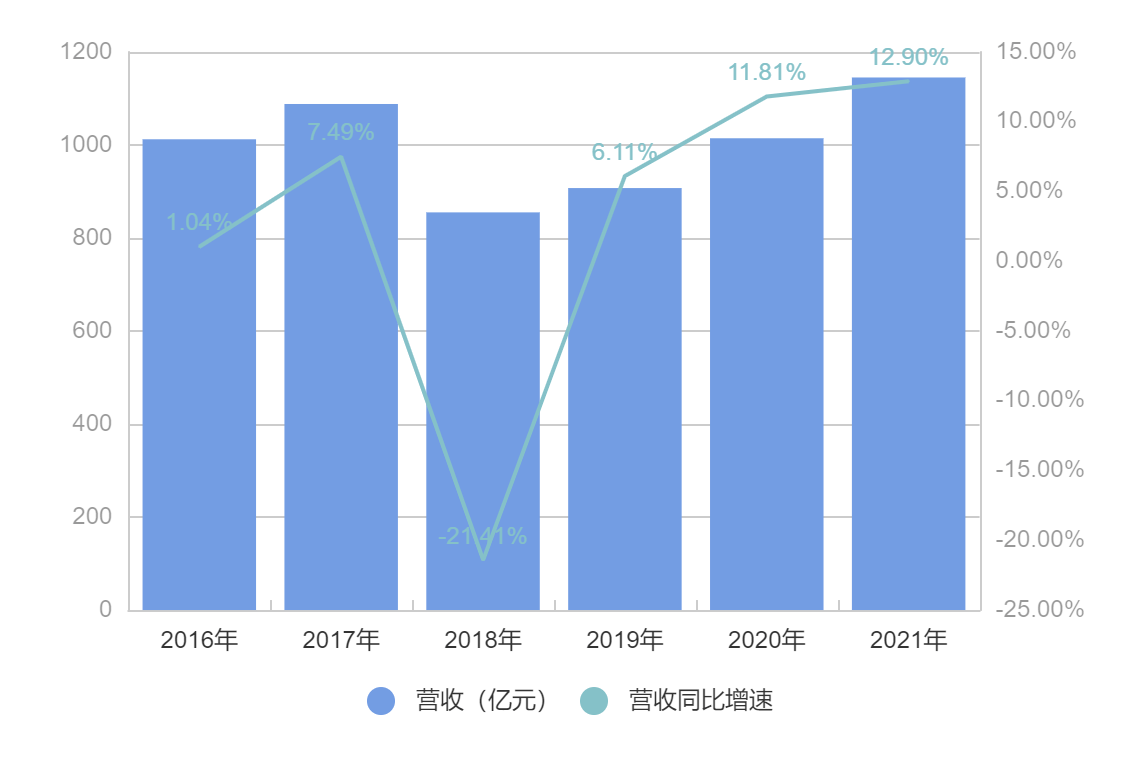

酱油产量从2015 年的1012 万吨增至2020 年的1344 万吨,均价从2015 年的5758 元/吨增至2020 年的6505 元/吨,5 年CAGR 分别为5.8%、2.5%。从产能格局看,海天拥有产能400 万吨,远期规划450 万吨;千禾味业、中炬高新、加加食品、恒顺醋业合计产能分别约55.8、70、30.5、25.2 万吨,其中千禾、中炬高新规划产能均超100 万吨,产能优势将在竞争中形成规模优势。

功能多样化是趋势,C 端渠道有望接续发力

随着餐饮持续恢复,C 端稳步发力,家庭渠道占比从25%提升至30% , 叠加行业提价落地, 调味品行业有望在2022 年实现量价齐升。从渠道布局来看,海天味业餐饮渠道优势较大并率先实现全国化; 千禾味业、恒顺醋业、中炬高新发力C 端,家庭渠道占比超过80%,在部分区域占优。新兴渠道方面, 部分企业积极拥抱社区团购,未来有望成为行业重要渠道之一。从未来趋势看,结构化升级将是行业主线,高端酱油2014-2020 年CAGR达11%,高于行业平均增速;功能多样化是大势;复合调味品加速发展是方向,2011-2020 年CAGR 为14.31%,高于行业增速;调味品企业应积极聚焦以上趋势以寻求突破。

投资策略

基于调味品在餐饮和家庭端刚性需求,行业具备较长生命周期,市场规模和市场集中度均有望持续提升,各细分领域有望迎来量价齐升。产品规模化、细分化、健康化、复合化、高端化将是未来发展趋势。

建议关注行业龙头企业或细分品类强者以及专注特定细分领域并进行品类绑定以期实现弯道超车的区域性品牌,重点推荐海天味业、千禾味业、恒顺醋业、涪陵榨菜,积极关注中炬高新、天味食品、日辰股份、加加食品及金龙鱼等。

风险提示

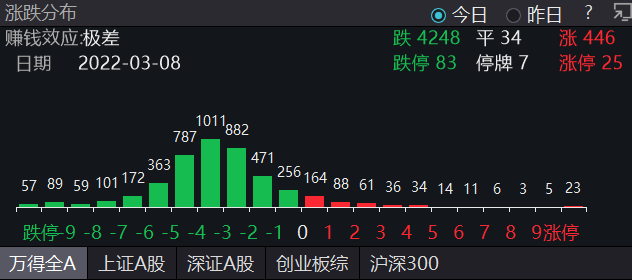

宏观经济下行风险、疫情拖累消费、原材料价格波动、社区团购冲击、商超客流量减少风险、竞争进一步加剧、推荐公司业绩不达预期等。

(文章来源:华鑫证券)