自2021年底《关于做好重点房地产企业风险处置项目并购金融服务的通知》出台以来,政策端不断加码,引导优质房企通过收并购加快市场出清。但从目前进展来看,政策效应有限,尽管招商蛇口、华润置地、建发房产、大悦城等房企并购融资均有落地,但收并购仍保持谨慎。

相较之下,信托公司则表现尤为积极,2022年已有多起接盘动作。在市场低迷、违约风险延续的背景下,信托公司迎难而上,今年以来,已有五矿信托、平安信托、光大信托等相继进入收并购市场,接手了中国恒大、阳光城、正荣集团等房企出售的项目公司股权、债权。

信托公司的入局能否真的能给房地产行业带来转机?

政策利好收并购,意在“维稳”

在整体行业在行业流动性紧张、债务危机频发的背景下,2021年12月10日,交易商协会房地产企业代表座谈会重点支持符合放地调控政策的企业注册发行中长期限的债务融资工具。20日,央行、银保监会出台《关于做好重点房地产企业风险处置项目并购金融服务的通知》,鼓励银行业金融机构重点支持优质的房地产企业兼并收购一些出现风险和经营困难的大型房地产企业的优质项目。

进入2022年,为进一步调动房企收并购积极性,缓解行业风险,2022年1月6日承债式并购贷款政策落地,针对出险企业项目的承债式收购,相关并购贷款不再计入“三条红线”相关指标。另外,广东省政府已召集多家房企开会,包括奥园集团、富力地产、保利地产、中海地产、五矿地产、越秀地产、珠江实业集团等国企和民企,并为几家国企央企收并购出险房企项目“牵线搭桥”。

并购贷政策的落地和地方政府的介入,无疑指引了房地产市场收并购风向。但整体来看,监管层鼓励收并购的主要意图仍在于“维稳”:一是为债务危机企业谋出路,使得行业违约、暴雷风险可控;二是保交付,加快市场出清,缓解市场负面情绪,刺激销售修复。

表:房地产收并购政策信号指引

信息来源:CRIC整理

五矿、光大信托出手接盘为出险房企输血

据CRIC不完全统计,2022年至今已有五矿信托、平安信托、光大信托等相继进入收并购市场。

当前,出售资产是房企缓解流动性燃眉之急的重要途径,但市场却面临无人接盘的隐忧,信托公司入局接盘无疑是重大利好。尤其对于出险房企来说,可以快速获得有效输血、缓解债务压力,同时也有利于借助资本市场盘活资产,对于行业保交付、维护购房者权益都有着积极影响。

2022年1月12日,中融信托接盘中南建设旗下盐城港达房地产开发有限公司49%股权;1月14日,阳光城减持杭州橙光置业19%股权,五矿信托接盘;16日,五矿信托接盘恒大旗下昆明恒拓置业有限公司100%股权。1月30日正荣集团转让旗下厦门市荣璐置业有限公司49%股权,平安信托接盘。

进入2月,2022年2月15日,中融信托接盘龙光集团旗下柳州市龙光骏德房地产开发有限公司70%股权。2月25日,恒大公告与光大信托和五矿信托签订合作协议,向其出售4个项目的相关股权,转让总对价21.3亿元。通过此次股权转让,恒大可收回前期投资款19.5亿元,化解项目涉及的债务约70亿元。此外,信托公司接管之后,将向项目公司注入资金,满足正常运营管理需求,后期项目建设、交付也将得以保障,可以说是一举两得。

表:2022年以来信托公司接盘房地产事件梳理

信息来源:CRIC

信托公司“迎难而上”,意在自保

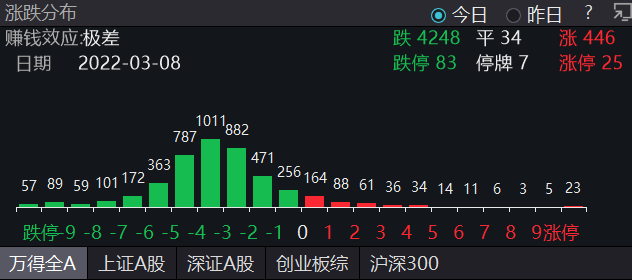

2022年房地产行业整体发展态势并不明朗,一方面销售持续低迷,市场信心有待进一步恢复,另一方面流动性问题仍旧突出,偿债压力下,违约风险犹存。在此背景下,信托公司逆市投资引发行业关注。

我们认为,弱市抄底存在机会,但是风险甚大,信托公司接盘动机更多出于自保。房地产投资占比越高的信托公司,脆弱性也越高。基于此,相比低位抄底,如何自救是当下信托公司最大挑战。

表:近期部分信托公司受罚事件

数据来源:CRIC

短期信托接盘仍难成大势,投资为主

从目前来看,市场信托接盘方以央企、国企、大型优质高效民企为主。对于信托公司来说,通过股权投资接盘确实是改变被动局面的可参考路径,但也极为考验风控能力和运作效率。当前房地产市场现状下,不确定性风险甚大,信托公司在地产项目选择、评估定价、后期去化等多方面都临挑战,叠加信托市场自身动荡不安,也难成“救世主”,我们认为,中短期内,信托市场对于房地产股权投资势必保持谨慎,以机会型投资为主。

但是,从长期来看,信托公司和房企合作空间仍看好。房企缩表出清已是大势所趋,而逐步减轻重资产的拖累是缩表的一大挑战,借助资本市场进行轻型化转型无疑是一大突破口,这将驱动房企与信托等金融机构合作进一步加强。

在地产出售热潮下,信托公司逆市接盘,对缓解行业流动性压力、加速市场出清有着重要的意义。未来,信托公司等金融机构将是开发项目重资产的主要持有者,房企则转向提供代建、设计建造、营销管理服务端。在此趋势下,也将倒逼信托公司等金融机构强化房地产股权投资专业化管理能力,优势企业将享受更多趋势红利。