6月29日,创业板上市委2021年第35次审议会议结果显示,宁波喜悦智行科技股份有限公司(以下简称“喜悦智行”)首发获通过。喜悦智行本次公开发行的股数不超过2,500万股,拟募集资金4.03亿元,保荐机构为华安证券。

资料显示,喜悦智行是一家专业提供定制化可循环塑料包装整体解决方案的服务商。公司主要产品包括组合成套类包装产品、厚壁吸塑类包装单元、薄壁吸塑类包装单元、周转箱类包装单元等不同系列的可循环塑料包装产品;公司主要服务为租赁及运营服务。

截至本招股说明书签署日,天策控股持有公司2,880万股,占本次发行前公司总股本的38.40%,且公司其他股东持股较为分散,天策控股为公司控股股东。公司实际控制人为罗志强和罗胤豪,二人系父子关系。

喜悦智行本次发行前公司总股本为7,500万股,本次公开发行的股数不超过2,500万股,不低于发行后公司股本总数的25%。IPO保荐机构为华安证券,发行人会计师为容诚,律师为中伦。

喜悦智行此次IPO拟募集资金4.03亿元,将用于年产230万套(张)绿色循环包装建设项目、绿色可循环包装租赁及智能仓储物流建设项目和研发中心建设项目。

2019年营业收入与净利润均明显下滑

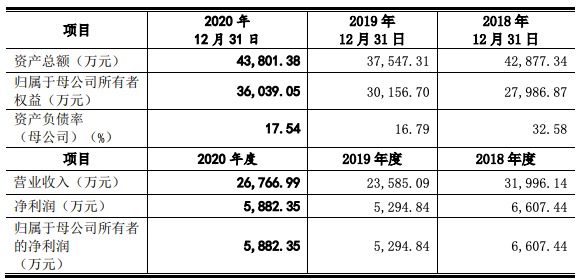

2018年-2020年,喜悦智行营业收入分别为3.20亿元、2.36亿元和2.68亿元,净利润分别为6,607.44万元、5,294.84万元和5,882.35万元。可见,喜悦智行2019年营业收入与净利润均出现明显下滑,且2020年亦未恢复至2018年水平。

喜悦智行主要产品为定制化可循环塑料包装产品,具有绿色可循环、环保无污染、承载度强、制造精度高、质量可靠、可塑性强、清洁防掉屑、抗静电、使用寿命长、运输方便等特性。公司下游客户主要集中于汽车及汽车零部件、物流、家电制造、日用品制造等领域,公司的经营状况与上述客户所处行业的整体发展状况及景气度息息相关。

2019年,受汽车消费需求整体疲软,叠加燃油车排放标准由“国五”向“国六”换代带来的短期冲击,公司主营业务收入较2018年同期下降8,332.03万元,下降26.58%。随着汽车行业的回暖,汽车消费需求整体疲软对公司经营业绩的影响因素正在逐渐消除。同时,截至2019年底,随着公司客户完成“国五”到“国六”的切换,“国五”向“国六”换代带来的短期冲击对公司经营业绩的影响因素已经消除,上述导致公司经营业绩下滑的因素不会对未来经营业绩构成重大不利影响。

但若因宏观经济的波动、政策调整等因素造成公司下游行业的整体消费活跃程度和景气程度发生变化,或出现影响行业及市场发展的其他不利因素,将导致公司的销售规模、经营业绩和财务状况产生一定程度的波动。

喜悦智行表示,如果未来市场情况、客户需求发生变化,公司租赁资产中无法通用的定制件的租赁方式发生变更,即由现有方式变更为实质销售,将对公司经营业绩产生一定影响。

公司2021年1-3月,公司营业收入为6,709.13万元,较上年同期增长91.35%;2021年1-3月归属母公司所有者净利润为1,170.86万元,较上年同期增长55.29%。

根据公司初步预计,2021年1-6月公司营业收入预计为17,939.74万元,较上年同期增长83.07%;2021年1-6月净利润预计为3,535.16万元,较上年同期增长67.13%;2021年1-6月扣除非经常性损益后的净利润为3,282.97万元,较上年同期增长58.38%。

原材料价格波动存风险,毛利率呈下滑趋势

喜悦智行主要原材料包括:塑料粒子、塑料板材、塑料卷材、围板等塑料类原材料以及料架等。报告期内,原材料采购中塑料粒子采购金额占总采购额的比例分别为48.38%、53.86%、57.40%,是公司生产采购的主要原材料。另外,公司采购的塑料板材、塑料卷材、围板均由塑料粒子加工而成。

塑料粒子作为石化产品,采购价格受石油等基础原料价格和市场供需关系影响。2018年、2019年和2020年和2021年第一季度平均国际原油价格(OPEC原油价格指数)分别为69.78美元/桶、64.04美元/桶、41.47美元/桶和60.22美元/桶。2019年,石油价格持续下降;2020年受到国际政治环境变化和新冠疫情影响石油价格呈现先下降后上升的趋势;2021年第一季度受新冠疫情有效控制和全球复工复产的影响石油价格呈上涨趋势;2021年4-5月平均价格水平与第一季度差异较小。

2018年、2019年、2020年和2021年第一季度中塑价格指数(中国塑料城价格综合指数)分别为1,025.84、898.19、852.64和1,007.72。一方面,塑料市场价格波动与国际原油价格变动相关,塑料价格随石油价格变动而变动;另一方面,塑料市场价格还受到宏观经济波动、上游供应商产能及库存情况、下游客户的需求情况等因素影响,塑料价格波动与原油价格波动存在一定差异。

报告期内,原材料成本占产品总成本的比例分别为85.31%、79.89%和82.12%,是影响产品成本的主要因素。2021年1-3月,产品中主要原材料的塑料粒子平均单位成本较2020年度上升4.53%。如出现石油价格上涨,导致塑料粒子采购价格上涨,公司若不能有效地将价格上涨的压力转移到下游或不能通过技术工艺创新抵消成本上涨的压力;或在石油价格下降过程中,公司未能做好存货管理,都将会对公司的经营业绩产生不利影响。

2018年至2020年,喜悦智行综合毛利率分别为42.86%、44.66%和41.93%。

一方面,通过多年经营发展、工艺改进及技术积累,公司已在细分领域内形成核心竞争力,在汽车制造及汽车核心零部件制造领域,公司与客户长期合作。同时,高附加值的定制化可循环塑料包装产品销售占比较高,且毛利率较稳定。报告期内,厚壁吸塑包装单元产品毛利率水平分别为51.95%、51.76%、46.44%,其毛利金额占营业毛利的比例分别为34.95%、36.35%、18.93%。租赁及运营服务业务规模增长较快,毛利率水平分别为56.20%、51.71%、58.64%,其毛利金额占营业毛利的比例分别为13.60%、24.34%、34.50%。由于公司综合毛利率水平受细分行业的市场竞争情况、客户及产品结构、技术开发难度等因素影响较大。如果未来行业竞争加剧,下游客户对于包装的定制化、可循环的要求进一步提高,公司的经营规模、客户资源、产品售价等方面发生较大变动,或者公司不能在创新、技术等方面继续保持竞争优势,则公司将面临综合毛利率下滑的风险。

另一方面,公司综合毛利率变动亦受到原材料采购价格等成本因素影响。公司成本构成中直接材料的占比达到80%左右。塑料市场价格波动与原油价格变动相关,长期价格随石油价格变动而发生变动,在销售价格相对稳定的情况下,毛利率变动与原材料采购价格走势呈反向变动关系。如果未来公司主要原材料价格持续上升,则公司将面临综合毛利率下滑的风险。

2020年特斯拉跃升为第一大客户

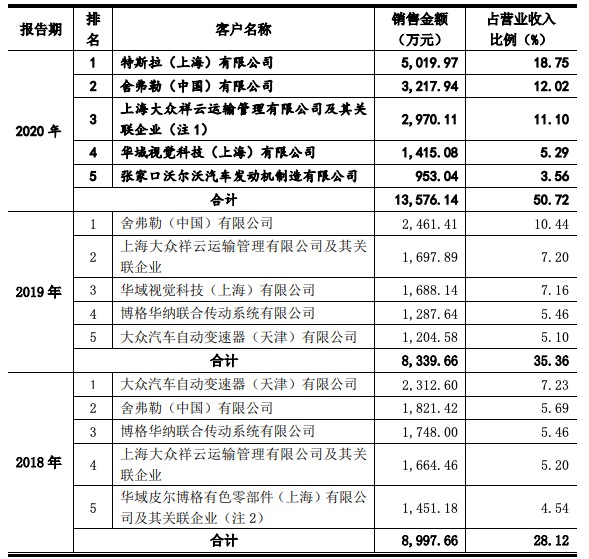

报告期,喜悦智行来自前五大客户的营业收入合计分别占当期营业收入总额的28.12%、35.36%和50.72%,单一客户占比较小,符合行业实际情况,公司不存在向单个客户销售比例超过总额50%或严重依赖于少数客户的情况。

2020年,喜悦智行对特斯拉销售收入较上年度增加4,430.67万元,增长952.03%,主要原因系:2020年因整车生产规模扩大的需要,特斯拉大幅增加了电池等零部件VDA系列周转箱包装单元等产品,致使对特斯拉销售收入增加。

2019年,喜悦智行进入特斯拉供应商名录,与特斯拉展开合作。

截至2020年12月31日,喜悦智行2020年收到特斯拉订单金额合计为5,715.61万元,较2019年增长124.27%,其中已执行订单为5,002.67万元,在手订单为712.94万元。同时,公司与特斯拉合作情况良好,未在合作期间发生争议或纠纷,截至2021年3月31日,公司已收到特斯拉新订单合计9,769.80万元,特斯拉对公司产品需求持续增加,公司与特斯拉的合作具有可持续性。

喜悦智行表示,特斯拉处于持续发展中,生产规模不断扩张,对公司产品需求持续增加,且自与公司合作以来,未在合作期间发生争议或纠纷,合作情况良好,公司来自特斯拉的收入具有可持续性。

上市委会议提出问询的主要问题

1、发行人2020年对第一大客户特斯拉(上海)有限公司的销售收入占全年营业收入的19%,同比大幅增长。同时近期汽车市场宏观环境发生变化,包括存在芯片断供等因素也影响发行人的下游客户。请发行人代表说明:(1)对第一大客户特斯拉(上海)有限公司的销售收入增长是否可持续;(2)汽车市场的变化对发行人与下游客户业务,以及开拓新客户的影响。请保荐人代表发表明确意见。

2、发行人主要原材料塑胶粒子价格自2020年底快速上涨,且原材料价格对发行人经营业绩影响较大。请发行人代表结合存货采购成本、在手订单及订单的价格调整机制,说明原材料价格上涨是否可能对发行人2021年业绩造成重大影响,相关风险是否已充分披露。请保荐人代表发表明确意见。

3、请发行人代表说明未完整按照《公开发行证券的公司信息披露内容与格式准则第28号——创业板公司招股说明书(2020年修订)》的相关要求进行信息披露的原因。包括以下内容:(1)第四十一条第二款,关于控股股东、实际控制人直接或间接持有发行人的股份质押或其他有争议的情况;(2)第四十三条第三款董事、监事、高级管理人员的专业背景、职称,第四款主要创始人的创业历程;(3)第五十六条,报告期内发行人公司治理存在的缺陷及改进情况;(4)第五十七条,发行人是否存在特殊表决权或类似安排的情形。请保荐人代表发表明确意见。

需进一步落实事项

1、请发行人在招股说明书“重大事项提示”章节结合订单完成周期、价格调整机制分析并披露原材料价格波动的风险。

2、请发行人按照《公开发行证券的公司信息披露内容与格式准则第28号——创业板公司招股说明书(2020年修订)》第四十三条第三款和第四款、第五十六条的相关要求进行补充披露。